1. Общеэкономические тенденции, определяющие развитие рынка вкладов населения

В 2010 г. происходил плавный восстановительный рост российской экономики. Рост объема ВВП за год составил 4%, промышленное производство в 2010 г. выросло на 8,2%. Вследствие увеличения уровня цен на продукцию российского экспорта произошел рост объемов чистого экспорта в стоимостном выражении, выросло конечное потребление, немного увеличились инвестиции в основной капитал.

По данным Банка России в 2010 г., курс рубля снизился на 0,5% относительно доллара США и укрепился относительно евро на 7,4%.

Согласно данным Федеральной службы государственной статистики России цены на потребительском рынке в 2010 г. выросли на 8,8% (в 2009 г. так же — на 8,8%).

Номинальная среднемесячная начисленная заработная плата в 2010 г. выросла до 21 090 руб., показав рост в реальном выражении 4,2% (в 2009 г. — снижение на 3,5%). Реальные располагаемые денежные доходы населения в 2010 г. по сравнению 2009 г., увеличились на 4,3% (в 2009 г. — рост на 2,1%).

В соответствии с данными Росстата доля организованных сбережений[1] в структуре использования доходов населения в 2010 г. выросла с 14 до 14,6%.

В свою очередь сократились расходы на покупку наличной иностранной валюты (с 5,5 до 3,7%), обязательные платежи и взносы (с 10,6 до 10,1%), расходы на потребление немного выросли (с 69,5 до 69,8%).

Рис 1. Использование денежных доходов населения (в %)

Общая сумма банковских вкладов физических лиц на 1 января 2011 г. составила 22,1% ВВП, увеличившись за прошлый год на 3 п. п.

2. Участие банков в системе страхования вкладов (ССВ) и институциональные аспекты развития рынка вкладов

В 2010 г. число банков, имеющих право на привлечение во вклады денежных средств физических лиц, снизилось на 30 до 819 кредитных организаций.

Рис 2. Количество банков имеющих лицензию (разрешение) Банка России на работу с вкладами физических лиц, единиц

По состоянию на 1 января 2011 г. в реестр банков — участников ССВ включено 909 банков[2]. Объем размещенных в них средств населения составил 9,8 трлн руб., увеличившись за 2010 г. на 31,3%.

В общем объеме вкладов населения в банках — участниках ССВ депозиты и счета, на которые распространяется действие закона о страховании вкладов, занимают свыше 99%.

Структура застрахованных вкладов в банках — участниках ССВ.

По состоянию на 1 января 2011 г. 99,7% вкладов и счетов имели размер до 700 тыс. руб. (по оценкам Агентства по страхованию вкладов (АСВ), около 80% этих счетов являются неактивными и имеют небольшие остатки). На депозиты и счета до 700 тыс. руб. приходится 60,6% всей суммы застрахованных вкладов.

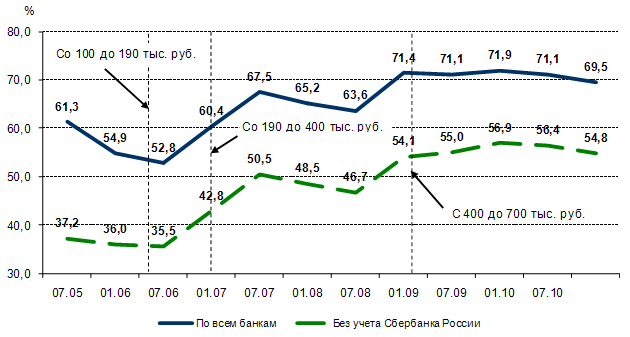

Размер страховой ответственности АСВ (обязательств по выплате страховых возмещений) на 1 января 2011 г. составил 69,5% всех застрахованных вкладов, а без учета Сбербанка — 54,8%. На 1 января 2010 г. страховая ответственность АСВ составляла 71,9% всех вкладов, без учета Сбербанка — 56,9%. Тем самым в 2010 г. произошло небольшое снижение уровня страховой ответственности.

Рис 3. Страховая ответственность Агенства в 2005—2010 гг. (в %)

Причем значения данного показателя все еще находятся на уровне, достигнутом при повышении размера страхового возмещения в 2008 г. Это свидетельствует о том, что существующий уровень страхового возмещения соответствует уровню доходов и структуре вкладов населения.

Структура вкладов и размер страховой ответственности заметно различаются по группам банков (структура на 1 января 2011 г.).

Сбербанк, занимающий 47,9% рынка вкладов, стоит «особняком». У него вклады до 700 тыс. руб. имеют наибольшее значение — 76,5% общего объема, что объясняется значительным количеством средних и малых вкладов в его пассивах.

В остальных крупных игроках розничного рынка — банках с объемом вкладов более 10 млрд руб. — преобладают крупные вклады (доля данной группы на рынке вкладов без Сбербанка — 40,8%). В таких банках на вклады до 700 тыс. руб. приходится 40,2% суммы депозитов, что близко к минимальному уровню в сравнении с другими группами.

У банков с объемами привлеченных средств населения от 1 до 10 млрд руб. (занимают 9,8% рынка вкладов) наблюдается более высокая доля вкладов до 700 тыс. руб. Она составляет 47,3% суммы привеченных средств населения.

Доля страховой ответственности АСВ по отношению к вкладам в перечисленных группах на 1 января 2011 г. оценивается следующим образом: 85,5% — в Сбербанке, 53,5% — в банках с объемом вкладов более 10 млрд руб. и 60,5% — в банках с объемом вкладов от 1 до 10 млрд руб.

Рис 4. Банки-участники ССВ, по размеру страхового покрытия

В целом в 2010 г. доли страховой ответственности АСВ несколько уменьшились почти во всех группах банков. Так, произошло ее снижение в Сбербанке (с 87,3 до 85,5%), в банках с вкладами свыше 10 млрд руб. (с 55,7 до 53,5%) и в группе банков с вкладами от 1 млрд руб. до 10 млрд руб. (с 61,4 до 60,0%). Небольшой рост наблюдался только у банков с объемом вкладов от 100 млн руб. до 1 млрд руб. (с 53,5 до 53,6%). Это означает, что большая часть новых вкладов в этих банках открывалась в диапазоне, близком к максимальному размеру страхового покрытия — 700 тыс. руб.

Концентрация вкладов по различным группам банков.

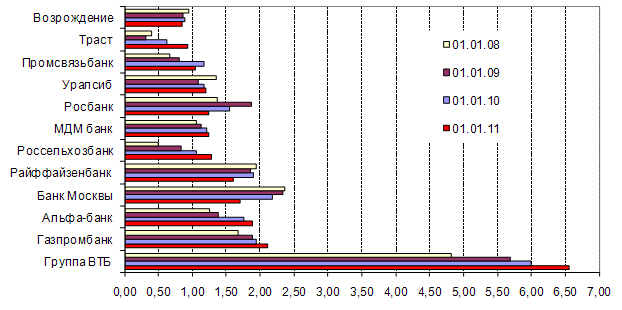

На 1 января 2011 г. вклады на сумму более 10 млрд руб. имели 85 банков (10,2% по количеству). При этом в них сосредоточено 88,7% всей суммы средств населения. Это показывает, что рынок вкладов населения характеризуется высокой степенью концентрации.

Средствами населения в размере от 1 до 10 млрд руб. обладали 287 банков (34,5%), в сумме они собрали 9,8% средств.

Рис 5. Концентрация вкладов среди банков-участников ССВ

328 банков (39,5% по количеству) привлекли от 100 млн до 1 млрд руб. — в совокупности это соответствует 1,4% привлеченных средств населения. Остальные банки (131 организация — 15,8% общего количества), в которых вклады физических лиц составляют менее 100 млн руб., аккумулировали менее 0,1% средств населения.

Структура рынка вкладов физических лиц по количеству открытых счетов показывает похожее распределение.

В целом в течение 2010 г. продолжался процесс концентрации вкладов в крупных и средних банках. Также можно отметить, что вслед за ростом объема вкладов происходит рост численности банков в группах с большим объемом вкладов. С 1 января 2010 г. по 1 января 2011 г. число банков, привлекших свыше 10 млрд руб. средств населения, выросло с 66 до 85, а количество банков с объемом вкладов от 1 до 10 млрд руб. — с 263 до 287 банков. Число банков с объемом вкладов до 1 млрд руб. снизилось.

Доля 30-ти крупнейших по объему вкладов населения банков в 2010 г. продолжила плавное снижение — с 79,3 до 78,5%.

Рис 6. Доля 30 крупнейших банков на рынке вкладов (в %)

В то же время с начала года произошло уменьшение рыночной доли Сбербанка с 49,4 до 47,9%, вызвав основное сокращение доли указанных 30 банков. При этом небольшой скачок в конце года был вызван разовым всплеском вкладов в Сбербанке.

Остальные 70 банков из первой сотни в 2010 г. показали рост немного выше рынка (37,7%), а их доля выросла на 0,5 п. п. до 11,6%.

Все это говорит о том, что основная часть притока средств населения в 2010 г., как и ранее, шла в основном в крупные и средние банки.

Рис 7. Доли крупнейших вкладов на рынке вкладов граждан (в %)

3. Динамика привлеченных средств физических лиц

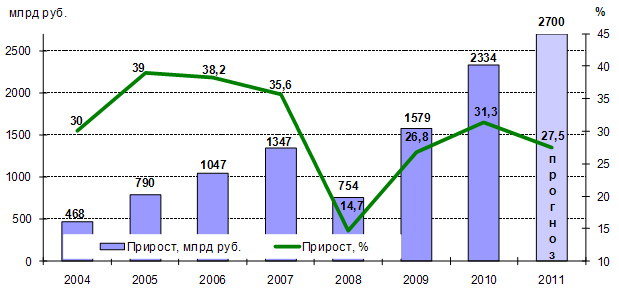

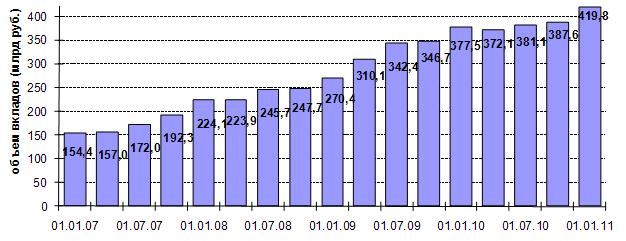

В 2010 г. объем вкладов населения в банках увеличился на 2 334 млрд руб. до 9 798,3 млрд руб. Темпы роста составили 31,3% (в 2009 г. — 26,8%), что соответствует уточненному прогнозу Агентства на 2010 г. — 30%.

Без учета переоценки вкладов в иностранной валюте прирост составил бы 32,1%, т. е. в целом ее влияние за год было невелико. Вклад капитализации процентов в рост вкладов в 2010 г. оценивается в 7,1 п. п.

Если в I полугодии дополнительными факторами роста вкладов были сохранение положительной доходности депозитов на фоне низкой инфляции, то во второй половине отчетного периода вклады продолжали быстро расти даже на фоне снижения ставок ниже уровня инфляции. На наш взгляд, это свидетельствует о том, что граждане сейчас рассматривают банковские вклады в первую очередь как удобный способ обеспечить гарантированную сохранность денежных средств.

Рис 8. Прирос вкладов населения в 2004—2011 гг. (млрд руб., %)

Агентство рассматривает два возможных сценария развития ситуации в 2011 г. По первому, базовому сценарию средства населения в банковской системе могут увеличиться на 2,6—2,8 трлн руб., что соответствует росту совокупного размера вкладов на 26,5—28,5%. Объем средств физических лиц в банках на конец 2011 г. может составить 12,4—12,6 трлн руб. Данный сценарий исходит из неизменности сберегательного поведения населения и продолжения тенденций на рынке вкладов, наблюдавшихся в минувшем году. Второй сценарий учитывает возможное замедление прироста депозитов как нарастающей реакции населения на их отрицательную доходность. Согласно ему Агентство рассматривает увеличение объема вкладов на 2,4—2,5 трлн руб. или на 24,5—25,5% до 12,2—12,3 трлн руб.

Поквартальная динамика вкладов в течение 2010 г. является практически традиционной — более низкие темпы в I и III кварталах — 4,1 и 5,3%, и более высокие во II и IV кварталах — 8,2 и 10,6%.

Рис 9. Темпы прироста вкладов физических лиц за квартал (в %)

Анализ среднедневных приростов вкладов.

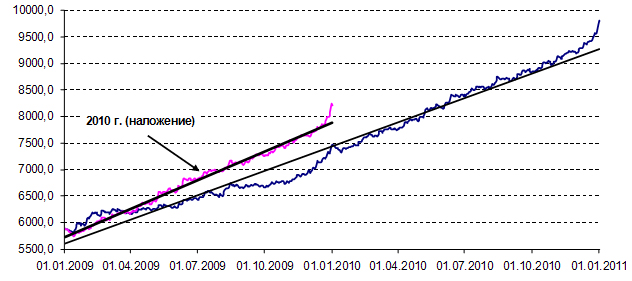

Сберегательная активность населения в целом на протяжении всего года была высокой. Ежедневный прирост вкладов в январе-ноябре 2010 г. в среднем составлял 5,2 млрд руб. в день, значительно превысив аналогичный показатель прошлого года (в январе-ноябре 2009 г. — 3,2 млрд руб. в день). В целом динамика приростов в 2010 г. напоминает прошлогоднюю, только со значительно большей скоростью притока вкладов, что видно из более крутого наклона кривой на графике.

Как всегда значительную долю в притоке средств населения составили премии и иные выплаты, начисляемые по итогам года. В результате увеличение вкладов в декабре обеспечило четверть всего притока за год, а объем «предновогодних выплат» оценивается в 430 млрд руб. В 2009 г. он был существенно выше — 520 млрд руб.

Рис 10. Динамика роска вкладов в банках — участниках ССВ в 2009—2010 гг. (в млрд руб.)

В 2010 г. доля Сбербанка на рынке вкладов снизилась на 1,5 п. п. до 47,9%. Отставание Сбербанка от общерыночной динамики, как и ранее, связано с его более консервативной процентной политикой.

По состоянию на 1 января 2011 г. из общего объема вкладов 4 689,5 млрд руб. (47,9%) были размещены в Сбербанке, а 5 108,8 млрд руб. (52,1%) в других банках.

Рис 11. Динамика привлечения банками вкладов физических лиц и доля Сбербанка на рынке вкладов

Группировка банков по темпам прироста вкладов.

Группировка банков по темпам прироста вкладов (как по числу банков, так и по объему вкладов в них) в 2010 г. напоминает нормальное распределение с определенной кластеризацией отдельных групп.

Так самая многочисленная по количеству банков (19,1% общего числа банков), показала наибольшие темпы прироста (свыше 100%), однако доля этих банков на рынке вкладов вне Сбербанка не так велика — всего 9%.

Самая большая группа по доле на рынке вкладов вне Сбербанка (24,9%) показала темпы прироста от 40 до 50%, при этом число банков в ней не так велико — всего 8,5%. Среди этих банков — ВТБ-24, Газпромбанк, Альфа-Банк.

Существенный вклад в общий приток вкладов также сделала группа с темпами прироста от 60 до 100% за год, занимающая 9,9% рынка вне Сбербанка (12,6% по количеству банков). В число этих банков входят — НБ Траст, Восточный экспресс банк, Московский Кредитный Банк.

Другие группы банков — со средними темпами прироста. Так, 12,6% и 10,6% всех банков росли с темпом от 20 до 30% и от 30 до 40%, а объем вкладов в этих группах составлял 13,8% и 12,8% вкладов вне Сбербанка соответственно.

Рис 12. Группировка банков по темпам прироста вкладов в 2010 г.

Такое распределение в целом свидетельствует о том, что приток вкладов идет как в крупные, так и средние банки.

Вклады населения в ресурсной базе банков.

Депозиты физических лиц играют одну из ведущих ролей в формировании ресурсной базы банков, в настоящее время, находясь на втором месте после средств юридических лиц.

В 2010 г. доля вкладов населения в банковских пассивах заметно выросла с 25,4 до 29% на 1 января 2011 г. Доля средств юридических лиц составила 33%.

Рис 13. Структура банковских пассивов в 2008—2010 гг. (в %)

Последние несколько лет до кризиса доля вкладов населения в банковских пассивах снижалась, что было связано с опережающим ростом собственных средств банков, привлеченных средств юридических лиц и средств банков, в том числе в результате роста иностранных заимствований.

За 2008 г. удельный вес депозитов физических лиц сократился на 4,5 п. п. с 25,6% до 21,1%, причем основное сокращение пришлось на IV квартал, когда доля вкладов населения сократилась на 2,9 п. п., а Банк России значительно увеличил предоставление кредитов.

В 2009—2010 гг. ситуация изменилась, и доля средств физических лиц в пассивах банков выросла за два года на 7,9 п. п. с 21,1 до 29%, в основном за счет притока средств во вклады и снижения средств банков, в первую очередь от Банка России. Причинами этого стали как возросшая после кризиса активность по привлечению средств населения во вклады, так и изменение сберегательного поведения населения.

4. Структура привлеченных средств физических лиц

4.1. Временная структура депозитов

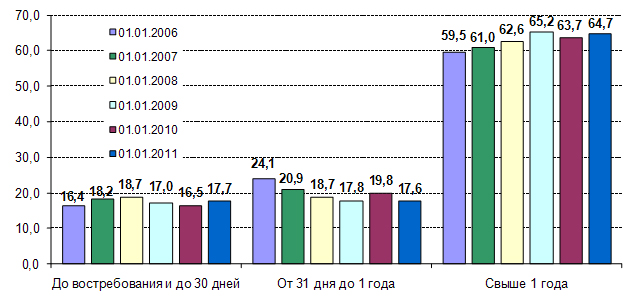

Структура депозитов населения в зависимости от сроков размещения отражает инвестиционные предпочтения и ожидания вкладчиков. В I полугодии 2010 г. доля долгосрочных вкладов сроком свыше 1 года выросла с 63,7 до 64,7%. Доля вкладов свыше 3-х лет в январе-ноябре 2010 г. увеличилась с 6,7% до 8,3%.

Доля вкладов со сроком размещения от 1 месяца до 1 года после своего роста в конце прошлого года, в 2010 г. вновь снизилась — с 19,8 до 17,6% (ранее доля таких вкладов постоянно уменьшалась).

Доля вкладов до востребования по итогам 2010 г. выросла — с 16,5 до 17,7%, тем самым вновь поднявшись выше уровня 17% — нижнего уровня в последние годы.

Рис 14. Структура вкладов физических лиц в зависимости от сроков размещения (в %)

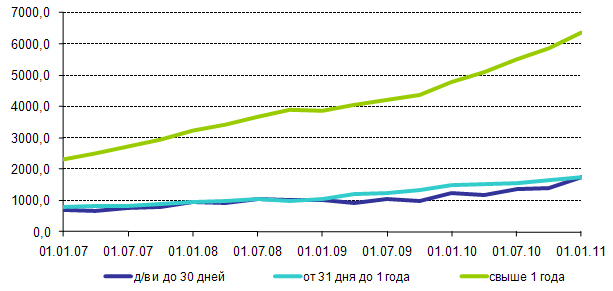

На протяжении многих лет наибольший рост демонстрировали именно долгосрочные (свыше 1 года) депозиты, обеспечивая тем самым основную долю в приросте ресурсной базы банков за счет вкладов населения. Между тем в период роста общей неопределенности экономической ситуации и будущих доходов, а также в условиях волатильности курса рубля часть вкладчиков, перестраховываясь, предпочитали временно вкладывать в менее длинные депозиты. Сейчас же можно констатировать, что вкладчики вновь начинают все чаще выбирать более длинные депозиты.

Рис 15. Динамика вкладов физических лиц в зависимости от их сроков размещения (в млрд руб.)

4.2. Структура депозитов по размеру вкладов

На 1 января 2011 г. вклады до 100 тыс. руб. составили 1 718,1 млрд руб. или 17,5% суммы застрахованных вкладов. Сумма вкладов в интервале от 100 до 400 тыс. руб. — 2 634,5 млрд руб. (26,9%). Сумма депозитов от 400 до 700 тыс. руб. — 1 354,4 млрд руб. (13,8%). Сумма вкладов свыше 700 тыс. руб. — 4 091,3 млрд руб. (41,7%).

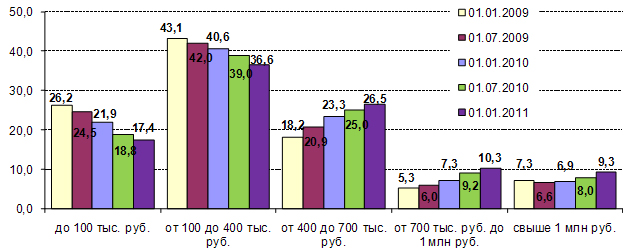

Рис 16. Структура депозитов в зависимости от размера вкладов (в %)

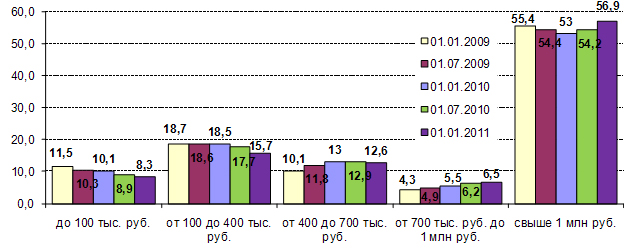

Наибольшая доля страховой ответственности АСВ приходится на вклады от 100 до 400 тыс. руб. — 38,7%. Вторыми по объему ответственности являются вклады до 100 тыс. руб. — 25,2%. Депозиты от 400 до 700 тыс. руб. занимают 19,9%. На вклады свыше 700 тыс. руб. приходится 16,2% страховой ответственности Агентства.

Рис 17. Страховая ответственность по группам вкладов (в %)

Данные цифры говорят о том, что существующий «потолок» гарантий по вкладам полностью отвечает задаче защиты интересов массового вкладчика. Подавляющее большинство вкладов подпадает под страховку, а самые крупные депозиты оказались существенно больше максимального размера гарантий. Между тем, в случае со Сбербанком, соответствующие показатели еще более смещены в пользу небольших вкладов. Так, на вклады до 700 тыс. руб. в Сбербанке приходится уже 76,5% суммы застрахованных вкладов (в среднем по системе 58,2%).

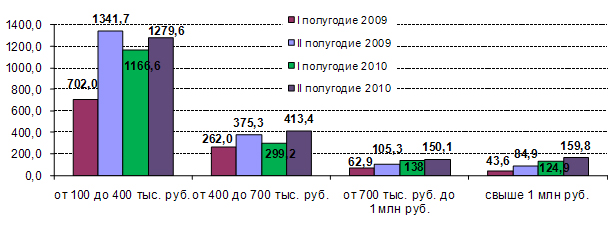

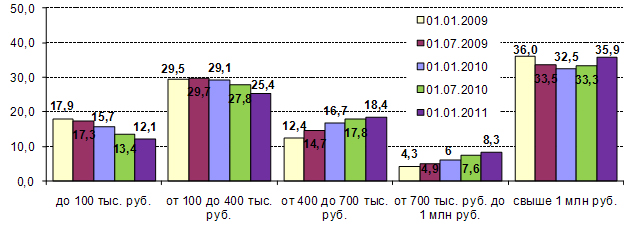

В 2010 г. продолжился опережающий рост средних и крупных вкладов. Активнее всего рос объем вкладов, находящихся в пределах от 700 тыс. руб. до 1 млн руб. — на 63,2% по объему вкладов (на 235,6 млрд руб.) и на 62,9% по количеству счетов (на 288,1 тыс. счетов). На втором месте по приросту оказались вклады свыше 1 млн руб. и от 400 до 700 тыс. руб. Темпы их прироста по объему за 2010 г. составили 43,5 и 39,8% (прирост на 1 056,2 и 385,8 млрд руб. соответственно). Количество открытых счетов в обеих группах увеличилось на 52,4 и 38,6% (на 284,7 и 712,6 тыс. счетов).

В результате доля вкладов от 400 до 700 тыс. руб. выросла с 13 до 13,8%, от 700 тыс. руб. до 1 млн руб. — выросла с 5 до 6,2% общей суммы депозитов, а вклады свыше 1 млн руб. с 32,5 до 35,5%.

В 2010 г. основное количество новых вкладов свыше 400 тыс. руб. было открыто в диапазоне от 400 до 700 тыс. руб. — 712,6 тыс. счетов (55,4%). Количество новых вкладов от 700 до 1 млн руб. составило 288,1 тыс., а вкладов, превышающих 1 млн руб., — 284,7 тыс. При этом основной прирост по сумме пришелся на вклады свыше 1 млн руб. — 1056,2 млрд руб., абсолютный прирост средств, размещенных в интервале от 400 до 700 тыс. руб., составил 385,8 млрд руб.

Рис 18. Количество счетов по группам вкладов (в тыс. штук) открытых в 2009—2010 гг.

По итогам года средний размер вкладов в интервале до 100 тыс. рублей увеличился на 4,9% (до 3,9 тыс. руб.), от 100 до 400 тыс. руб. — на 1,6% (до 188,2 тыс. руб.). Для интервала свыше 1 млн руб. он заметно снизился — на 5,8% (до 4 205,5 тыс. руб.). Во всех остальных исследуемых интервалах средний размер вклада практически не изменился.

По другим группам банков информация в следующих разделах.

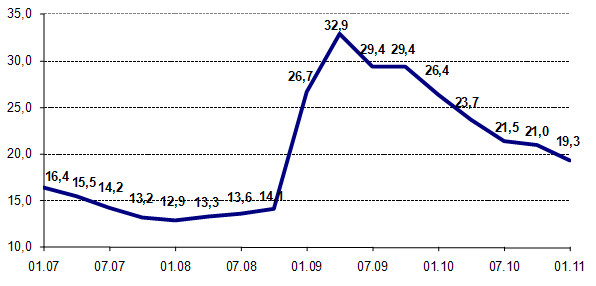

4.3. Валютная структура депозитов

В 2010 г. на фоне плавного укрепления курса рубля к корзине валют доля депозитов в иностранной валюте снизилась значительно: с 26,4% на 1 января 2010 г. до 19,3% на 1 января 2011 г. При этом в I полугодии сокращение доли валютных вкладов происходило заметно быстрее — с 26,4 до 21,5%.

По оценкам Агентства, к концу 2011 г. доля вкладов в иностранной валюте может сократиться до 14—16%.

Рис 19. Доля вкладов физических лиц, размещенных в иностранной валюте (в %)

До 2008 г. темпы роста рублевых депозитов физических лиц практически постоянно опережали темпы роста валютных депозитов, что было вызвано падением популярности доллара. Данная тенденция свидетельствовала о том, что вкладчики в условиях устойчивого укрепления курса рубля в большей степени предпочитают делать сбережения именно в национальной валюте. Своего относительного минимума вклады в иностранной валюте достигли 1 января 2008 г. — 12,9%.

В конце 2007 г. снижение доли инвалютных депозитов стало носить замедляющийся характер, а в течение 2008 г. их доля увеличилась впервые за последние 4 года, достигнув на 1 января 2009 г. 26,7%.

2009 г. начался с резкого увеличения доли депозитов в иностранной валюте: с 26,7% общего объема вкладов на начало года до 32,9% на 1 апреля 2009 г. Это изменение вызвал рост привлекательности сбережений в евро и долларах США в результате ослабления курса рубля к корзине валют в конце 2008 г. — начале 2009 г. Однако с весны 2009 г. наметилась тенденция стабилизации и постепенному укреплению курса рубля. В результате к 1 января 2010 г. доля вкладов в иностранной валюте снизилась до 26,4%, а к 1 января 2011 г. до 19,3%.

На протяжении длительного периода основные изменения валютной структуры депозитов во многом определялись динамикой курса рубля к доллару и евро на внутреннем рынке. Как правило, при ослаблении рубля валютные депозиты (в пересчете на иностранную валюту) по темпам роста начинали сближаться с динамикой рублевых вкладов.

Рис 20. Характеристики сберегательного поведения населения

Так в I и II кварталах 2010 г. вследствие укрепления курса рубля к бивалютной корзине, темпы прироста вкладов в рублях существенно превышали темпы прироста вкладов в иностранной валюте в пересчете на курс бивалютной корзины (8,0 против и 11,3 против соответственно). В III и IV кварталах на фоне более низких темпов укрепления рубля разница в темпах роста немного снизилась (5,9 против 0% и 12,9 против 3,4%). Все это подтверждает зависимость динамики валютных депозитов от курса рубля.

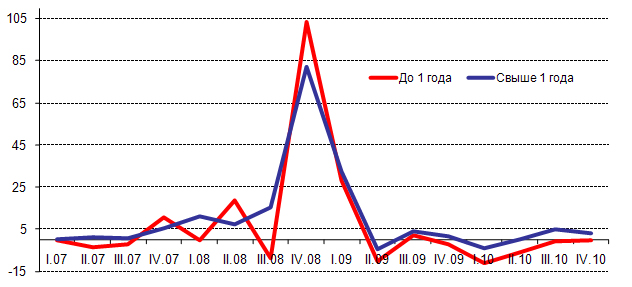

На следующем графике показаны изменения краткосрочных (со сроком менее 1 года) и долгосрочных (со сроком свыше 1 года) валютных вкладов.

Рис 21. Темпы прироста валютных депозитов в зависимости от сроков размещения (в %)

Они свидетельствуют о том, что последние два года в независимости от направления изменений, темпы прироста долгосрочных вкладов в иностранной валюте были выше, чем краткосрочных.

5. Динамика процентных ставок

В 2010 г., особенно в первой его половине, произошло значительное снижение процентных ставок по привлеченным вкладам, Так согласно данным Банка России процентные ставки по привлеченным рублевым вкладам свыше 1 года снизились на 4,3 п. п. до 4,9%. В целом снижение ставок по рублевым вкладам продолжило тенденцию, сформировавшуюся еще во II полугодии 2009 г., когда они снизились с 10,3 до 9,2%.

Процентные ставки по валютным вкладам за 2010 г. также снизились с 5,6 до 4,7% (во II полугодии 2009 г. с 6,1 до 5,6%).

Рис 22. Динамика процентных ставок по срочным рублевым и валютным вкладам свыше 1 года, %

В целом в 2010 г. произошло почти полное сокращение разницы в процентных ставках по валютным и рублевым вкладам в результате более быстрого снижения ставок по рублевым вкладам.

Для анализа процентных ставок помимо данных, предоставляемых Банком России, АСВ проводит свой мониторинг в данной сфере. Его объектом являются процентные ставки по вкладам в 100 крупнейших розничных банках на сопоставимые депозитные продукты.

Исследование процентных ставок по вкладам, проведенное Агентством в 100 крупнейших розничных банках, также показывает, что в 2010 г. произошло существенное снижение уровня процентных ставок, а его основная часть пришлась на I полугодие.

В результате за год 99 из 100 банков изменили их в сторону снижения под влиянием массового притока средств населения, избытка ликвидности и низкой инфляции.

Средний уровень процентных ставок (взвешенных по объему вкладов) на 1 января 2011 г. по рублевым годовым вкладам в размере до 100 тыс. руб. составил 5,6% годовых, для вкладов в размере до 700 тыс. руб. — 5,8% (снижение за 2010 г. — на 3,3 и 3,2 п. п. соответственно). При этом средние (невзвешенные) процентные ставки для вкладов в размере до 100 тыс. руб. составили 7,5%, для вкладов в размере до 700 тыс. руб. — 7,7% годовых (снижение за 2010 г. — на 5 п. п.).

Таким образом, по итогам года, как и оценивало Агентство, средний процент по рублевым депозитам оказался ниже уровня инфляции (8,8% — индекс потребительских цен за 2010 г.).

При этом следует принять во внимание, что в IV квартале стали встречаться случаи повышения процентных ставок по привлекаемым вкладам. Указанное может быть первым сигналом к тому, что предел их снижения в настоящее время находится уже достаточно близко.

6. Состояние и развитие рынка вкладов в субъектах Российской Федерации

В последние годы число региональных банков[3], имеющих лицензию на работу с физическими лицами, менялось в соответствии с общей ситуацией в банковской системе, а существующая дифференциация между субъектами Российской Федерации по количеству местных банков во многом объясняется разницей в экономическом развитии.

Рис 23. Распределение региональных банков, входящих в ССВ, по федеральным округам на 1 января 2011 г.

В 18 субъектах Российской Федерации число местных банков не превышает двух, а в 6 субъектах банки, имеющие лицензию ЦБ на работу с физическими лицами, отсутствуют. Основной формой развития инфраструктуры регионального розничного рынка являются филиалы инорегиональных, в основном московских общефедеральных банков.

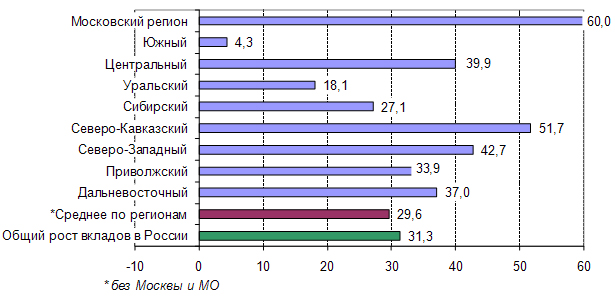

Объем депозитов физических лиц в региональных банках на 1 января 2011 г. составил 1 183,0 млрд руб., что равняется 12,1% общего объема вкладов в банковской системе. С начала года вклады в них увеличились на 29,6%, что немного ниже общероссийского уровня (31,3%).

В свою очередь вклады физических лиц в банках московского региона[4] в 2010 г. выросли на 60% до 961,5 млрд руб. (9,8% общего объема вкладов в банковской системе), что почти в 2 раза выше средних темпов. Указанное может свидетельствовать о более быстром росте доходов и наличии свободных денежных средств именно в московском регионе. В 2009 г. темпы прироста вкладов в московских банках были также выше общероссийских — 34,4% против 26,8%.

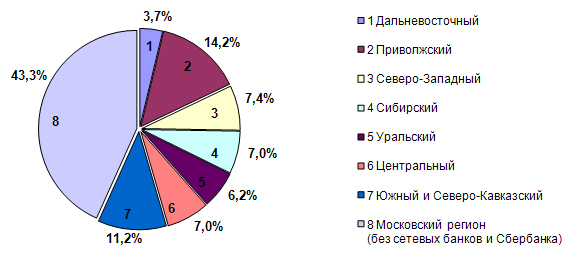

Рис 24. Темпы прироста вкладов населения по региональным банкам в федеральных округах в 2010 г. (в %)

Наиболее высокими темпами в 2010 г. росли вклады в банках, расположенных в московском регионе (60,0%) Северо-Кавказском (51,7%), Северо-Западном (42,7%) и Центральном (39,9%) федеральных округах. Самые низкие приросты вкладов наблюдались в банках Южного (4,3%) и Уральского (18,1%) федеральных округов. По итогам 2009 г. в лидерах роста были Дальневосточный, Южный и Центральный федеральные округа, а также московский регион.

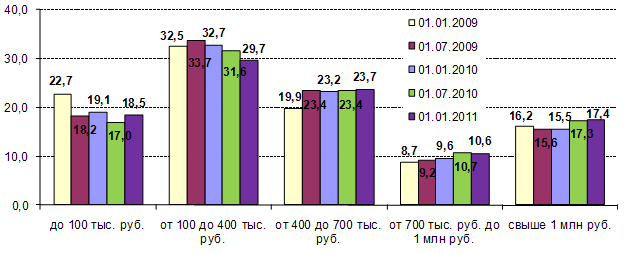

Структура депозитов в зависимости от размера вклада в региональных банках выглядит следующим образом. На 1 января 2011 г. вклады до 100 тыс. руб. составили 142,6 млрд руб. или 12,1% общей суммы вкладов. Сумма вкладов от 100 до 400 тыс. руб. составила 300,7 млрд руб. (25,4%). Вклады от 400 до 700 тыс. руб. — 217,5 млрд руб. (18,4%). На депозиты свыше 700 тыс. руб. пришлось 522,2 млрд руб. (44,2%).

В целом структура вкладов в региональных банках, по сравнению с данными по другим группам банков, немного смещена в сторону средних вкладов (от 400 тыс. руб. до 1 млн руб.) по сравнению со среднерыночным уровнем.

Рис 25. Структура депозитов в региональных банках в зависимости от размера вкладов (в %)

Наиболее высокими темпами в 2010 г. росли вклады в интервале от 700 тыс. руб. до 1 млн руб. — на 78,6% по объему и на 77,8% по количеству счетов. Свыше 1 млн руб. и от 400 до 700 тыс. руб. — на 42,8 и 42,7% по объему (на 68,3 и 41,1% — по количеству счетов соответственно).

Изменение структуры вкладов по размеру депозитов в региональных банках развивалось в одном русле с общерыночными тенденциями: рост долей вкладов в интервалах от 400 до 700 тыс. руб., от 700 тыс. руб. до 1 млн руб. и свыше 1 млн руб. (с 16,7 до 18,4%, с 6 до 8,3% и с 32,5 до 35,9% соответственно). В целом структура смещалась в сторону средних и крупных вкладов.

Рис 26. Страховая ответственность в региональных банках, по группам вкладов (в %)

Наибольшая доля страховой ответственности, как и по всем банкам, пришлась на депозиты от 100 до 400 тыс. руб., составив 36,6%. Вторыми по объему ответственности являются вклады от 400 до 700 тыс. руб. — 26,5%. Вкладам до 100 тыс. руб. соответствует доля страховой ответственности, равная 17,4%, а свыше 700 тыс. руб. — 19,6%. Изменение структуры страховой ответственности в 2010 г. происходило в основном в соответствии с изменением структуры вкладов.

7. Многофилиальные сетевые банки

На 1 января 2011 г. объем средств населения в сетевых многофилиальных банках[5] составил 2 963,4 млрд. руб., что равняется 30,2% общего объема вкладов в банковской системе. Темпы прироста вкладов в 2010 г. в этой группе оказались лишь немногим ниже среднего уровня по банковской системе: 30,9 против 31,3% (в 2009 г. — 40,8 против 26,8%).

Сетевые банки на 1 января 2011 г. имели следующую структуру застрахованных депозитов в зависимости от размера вкладов.

Сумма вкладов до 100 тыс. руб. составила 247,1 млрд руб. или 8,3% общей суммы застрахованных депозитов. Сумма вкладов от 100 до 400 тыс. руб. составила 464,3 млрд руб. (15,7%), вклады от 400 до 700 тыс. руб. — 373,0 млрд руб. (12,6%). Максимальная сумма приходится на депозиты более 700 тыс. руб. — 1 879,0 млрд руб. (63,4%).

В сетевых многофилиальных банках в 2010 г. наиболее высокими темпами увеличивались вклады в интервалах от 700 тыс. руб. до 1 млн руб. — на 56,5% (по количеству счетов — на 56,6%). Вклады свыше 1 млн руб. выросли на 40,5% (по количеству счетов — на 49,6%).

Рис 27. Структура депозитов в многофилиальных сетевых банках в зависимости от размера вкладов (в %)

Изменение структуры вкладов по размеру депозитов в сетевых многофилиальных банках отражало более быстрый рост крупных вкладов. Выросла доля вкладов в интервалах от 700 тыс. руб. до 1 млн руб. и свыше 1 млн руб. (с 5,5 до 6,5% и с 53 до 56,9% соответственно).

Наибольшая доля страховой ответственности АСВ соответствует депозитам от 100 до 400 тыс. руб. — 31,5%. Вторыми по значимости с точки зрения ответственности являются вклады свыше 700 тыс. руб. — 26,6%. На вклады от 400 до 700 тыс. руб. приходится 25,3%, а на вклады до 100 тыс. руб. — 16,7% совокупной страховой ответственности. Изменение структуры страховой ответственности в 2010 г. в целом соответствовало изменению структуры вкладов.

Рис 28. Страховая ответственность в многофилиальных сетевых банках, по группам вкладов (в %)

В целом структура вкладов в сетевых банках является смещенной в сторону крупных вкладов по сравнению со среднебанковскими значениями.

8. Банки со 100% иностранным участием в капитале на рынке вкладов

На 1 января 2011 г. на территории России действовали 55 банков со 100% участием нерезидентов в капитале, имеющих лицензию на работу с вкладчиками.

Рис 29. Объем вкладов в банках, имеющие лицензию на работу с частными вкладчиками, со 100% участием нерезидентов в капитале

В 2010 г. вклады физических в банках со 100% участием нерезидентов в капитале выросли на 11,2%, тогда как в целом рынок вкладов по всей банковской системе вырос на 31,3%, а их доля на рынке вкладов снизилась с 5,1 до 4,3% (на рынке вкладов вне Сбербанка доля уменьшилась с 10 до 8,2%). Низкие темпы прироста стали следствием укрепления курса рубля и более низких ставок по вкладам.

В 2009 г. темпы прироста вкладов в «иностранных» банках напротив существенно превышали среднерыночные 39,6 против 26,8%. В результате их доля на рынке вкладов выросла — с 4,4 до 5,1% (на рынке вкладов вне Сбербанка доля выросла с 9,5 до 10%). При этом одной из причин высоких темпов прироста вкладов в «иностранных» банках в 2009 г. стало в группу «иностранных» банков достаточно крупного Совкомбанка (вклады населения — 13 млрд руб.).

Крупнейшими банками группы по объему привлеченных вкладов являются Райффайзенбанк Австрия (доля — 37,3%), Ситибанк (доля — 10,6%) и Юникредит (доля — 9,6%).

Структура депозитов в зависимости от объема привлеченных вкладов в банках со 100% участием нерезидентов в капитале существенно отличается от общей структуры депозитов — как и в сетевых банках, у «иностранцев» наблюдается доминирование крупных вкладов размером свыше 700 тыс. руб.

На 1 января 2011 г. сумма вкладов до 100 тыс. руб. составила 42,3 млрд руб. или 10,1% общей суммы застрахованных вкладов. Сумма вкладов от 100 до 400 тыс. руб. — 67,7 млрд руб. (16,1%), вклады от 400 до 700 тыс. руб. — 54,0 млрд руб. (12,9%). Больше половины всех вкладов пришлось на депозиты величиной более 700 тыс. руб. — 255,8 млрд руб. (60,9%).

Рис 30. Структура депозитов в банках со 100% участием нерезидентов в капитале в зависимости от размера вкладов (в %)

Наиболее высокими темпами в 2010 г. в «иностранных» банках увеличивались вклады в интервалах от 700 тыс. руб. до 1 млн руб. и свыше 1 млн руб. — на 18,1 и 15,6% по объему (на 22,4 и 21,0% — по количеству счетов соответственно).

По итогам года доли вкладов от 700 тыс. руб. до 1 млн руб. и от 1 млн руб. и выросли (с 6,4 до 6,8% и с 52 до 54,1% соответственно).

На 1 января 2011 г. наибольшая доля страховой ответственности АСВ приходится на депозиты от 100 до 400 тыс. руб. — 29,7%. Вторыми по объему ответственности, в отличие от других групп банков, оказались вклады свыше 700 тыс. руб. — 28%. Доля страховки по вкладам от 400 до 700 тыс. руб. — 23,7%, а по вкладам до 100 тыс. руб. — 18,5%. Изменение структуры страховой ответственности в 2010 г. происходило в соответствии с изменением структуры вкладов.

Рис 31. Страховая ответственность в банках со 100% участием нерезидентов в капитале, по группам вкладов (в %)

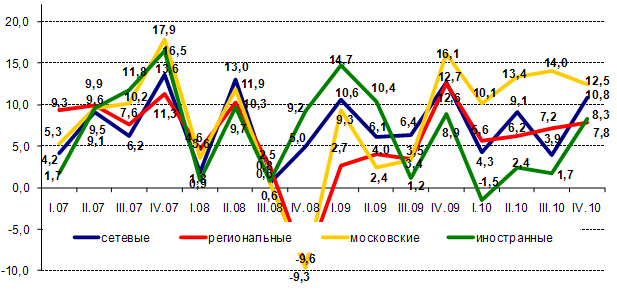

Темпы прироста вкладов по группам банков. В 2010 г. наиболее высокие темпы роста вкладов показали банки московского региона — 60%. Увеличение вкладов физических лиц в сетевых многофилиальных банках (без учета Сбербанка) и в региональных банках происходило близкими темпами: 30,9% и 29,6% соответственно. Вклады в Сбербанке за год выросли на сопоставимую величину — 27,2%. Наименьшее увеличение средств населения наблюдались в иностранных банках (со 100% участием нерезидентов в капитале) — 11,2%.

При этом в IV квартале разница в скорости притока вкладов по группам банков заметно сократилась и находилась в интервале 8—12%. Одним из факторов этого, возможно, является снижение и сближение процентов по депозитов по банковской системе.

Рис 32. Темпы прироста вкладов физических лиц за квартал (в %)

9. Основные тенденции на рынке вкладов в 2010 г.

Ниже приводятся основные данные и наиболее значимые тенденции, нашедшие отражение в обзоре рынка вкладов физических лиц в 2010 г.

— Средства физических лиц в банках — участниках системы страхования вкладов в 2010 г. выросли на 2 334 млрд руб. Таким образом, за год они увеличились на 31,3% до 9 798,3 млрд руб. (в 2009 г. на 26,8%), что соответствует уточненному прогнозу Агентства на 2010 г. — 30%.

Без учета переоценки вкладов в иностранной валюте прирост составил бы 32,1%, т. е. в целом ее влияние за год было невелико. Вклад капитализации процентов в рост вкладов в 2010 г. оценивается в 7,1 п. п.

Сберегательная активность населения в целом на протяжении всего года была высокой. Ежедневный прирост вкладов в январе-ноябре 2010 г. в среднем составлял 5,2 млрд руб. в день, значительно превысив аналогичный показатель прошлого года (в январе-ноябре 2009 г. — 3,2 млрд руб. в день).

Как всегда значительную долю в притоке средств населения составили премии и иные выплаты, начисляемые по итогам года. В результате увеличение вкладов в декабре обеспечило четверть всего притока за год, а объем «предновогодних выплат» оценивается в 430 млрд руб. В 2009 г. он был существенно выше — 520 млрд руб.

По базовому сценарию Агентства в 2011 г. средства населения в банковской системе могут увеличиться на 2,6—2,8 трлн руб., что соответствует росту совокупного размера вкладов на 26,5—28,5%. Объем средств физических лиц в банках на конец 2011 г. оценивается в 12,4—12,6 трлн руб. Указанный прогноз исходит из неизменности сберегательного поведения населения и продолжения тенденций на рынке вкладов, наблюдавшихся в минувшем году.

В то же время в качестве консервативного сценария, учитывающего возможное замедление прироста депозитов как нарастающей реакция населения на их отрицательную доходность, Агентство рассматривает увеличение объема вкладов на 2,4—2,5 трлн руб. или на 24,5—25,5% до 12,2—12,3 трлн руб.

— В 2010 г. продолжился опережающий рост средних и крупных вкладов, в результате доля вкладов от 400 до 700 тыс. руб. выросла с 13 до 13,8% общего объема депозитов, от 700 тыс. руб. до 1 млн руб. — с 5 до 6,2%, свыше 1 млн руб. — с 32,5 до 35,5%.

Указанные изменения были вызваны тем, что наиболее быстрыми темпами в течение года росли вклады, находящиеся в пределах от 700 тыс. руб. до 1 млн руб., — на 63,2% по объему вкладов и на 62,9% по количеству открытых счетов. На втором месте оказались вклады размером свыше 1 млн руб.: за год они выросли по объему на 43,5%, а по количеству счетов на 52,4%. Выше средних темпов также росли вклады объемом от 400 до 700 тыс. руб. — за 2010 г. они увеличились по объему на 39,8%, а по количеству открытых вкладов на 38,6%. В то же время в IV квартале темпы роста указанных групп вкладов сблизились до 10,5—12,5%.

По итогам года средний размер вкладов в интервале до 100 тыс. рублей увеличился на 4,9% (до 3,9 тыс. руб.), от 100 до 400 тыс. руб. — на 1,6% (до 188,2 тыс. руб.). Для интервала свыше 1 млн руб. он заметно снизился — на 5,8% (до 4 205,5 тыс. руб.). Во всех остальных исследуемых интервалах средний размер вклада практически не изменился.

— Мониторинг процентных ставок по вкладам, проводимый Агентством в 100 крупнейших розничных банках показывает, что в 2010 г. продолжилось их снижение, наблюдаемое с начала года. По итогам года 99 из 100 рассматриваемых банков уменьшили ставки.

Средний уровень процентных ставок (взвешенных по объему вкладов) на 1 января 2011 г. по рублевым годовым вкладам в размере до 100 тыс. руб. составил 5,6% годовых, для вкладов в размере до 700 тыс. руб. — 5,8% (снижение за 2010 г. — на 3,3 и 3,2 п. п. соответственно). При этом средние (невзвешенные) процентные ставки для вкладов в размере до 100 тыс. руб. составили 7,5%, для вкладов в размере до 700 тыс. руб. — 7,7% годовых (снижение за 2010 г. — на 5 п. п.).

Таким образом, по итогам года, как и оценивало Агентство, средний процент по рублевым депозитам оказался ниже уровня инфляции (8,8% — индекс потребительских цен за 2010 г.).

При этом следует принять во внимание, что в IV квартале стали встречаться случаи повышения процентных ставок по привлекаемым вкладам. Указанное может быть первым сигналом к тому, что предел их снижения в настоящее время находится уже достаточно близко.

— В 2010 г. на фоне плавного укрепления курса рубля к корзине валют доля депозитов в иностранной валюте значительно снизилась: с 26,4% на 1 января 2010 г. до 19,3% на 1 января 2011 г. При этом в I полугодии сокращение доли валютных вкладов происходило заметно быстрее — с 26,4 до 21,5%. По оценкам Агентства, к концу 2011 г. доля вкладов в иностранной валюте может сократиться до 14—16%.

— За прошедший год доля 30 крупнейших по объему вкладов населения банков продолжила своё снижение — с 79,3 до 78,5%. В первую очередь это изменение было вызвано сокращением доли Сбербанка с 49,4 до 47,9%, которое не полностью компенсировал рост вкладов в других крупнейших банках.

— В 2010 г. наиболее высокие темпы роста вкладов показали банки московского региона — 60%. Увеличение вкладов физических лиц в сетевых многофилиальных банках (без учета Сбербанка) и в региональных банках происходило близкими темпами: 30,9% и 29,6% соответственно. Вклады в Сбербанке за год выросли на сопоставимую величину — 27,2%. Наименьшее увеличение средств населения наблюдались в иностранных банках (со 100% участием нерезидентов в капитале) — 11,2%.

При этом в IV квартале разница в скорости притока вкладов по группам банков заметно сократилась и находилась в интервале 8—12%. Одним из факторов этого, возможно, является снижение и сближение процентов по депозитов по банковской системе.

— По итогам 2010 г. доля долгосрочных депозитов свыше 1 года выросла с 63,7 до 64,7% на 1 января 2011 г., а всего с начала года прирост составил 1 п. п.

— Доля страховой ответственности АСВ (обязательств по выплате страховых возмещений) в 2010 г. снизилась на 2,4 п. п. с 71,9 до 69,5% всех вкладов. Без учета Сбербанка она сократилась еще меньше — на 2,1 п. п. с 56,9 до 54,8%. Причем значения данных показателей все еще находятся на уровне, достигнутом при повышении размера страхового возмещения в 2008 г.

[1] Прирост (уменьшение) вкладов, приобретение ценных бумаг, изменение задолженности по кредитам, приобретение недвижимости.

[2] Разница между количеством банков — участников ССВ (909) и количеством банков, обладающих лицензией на право работы с физическими лицами (819), связана с произошедшими страховыми случаями и запретом в отношении ряда банков привлекать средства физических лиц.

[3] Банки, зарегистрированные вне Москвы и Московской области, кроме сетевых банков.

[4] Банки, зарегистрированные в Москве и Московской области, кроме сетевых банков и Сбербанка.

[5] Включены банки, за исключением Сбербанка России, с числом филиалов свыше 10 и объемом вкладов не менее 3 млрд руб. — всего 42 банка.