Кредитная карта — это, по сути, тот же потребительский кредит, то есть заемные деньги банка, которые можно тратить на свои нужды. Кредиткой можно расплачиваться за покупки в магазинах и на сайтах, снимать с нее наличные, также с некоторых карт разрешается переводить кредитный лимит для погашения долгов в других банках.

Кредитная карточка подойдет как для активных трат, так и на случай непредвиденных расходов, главное — не забывать вовремя возвращать потраченные деньги.

В каком случае стоит оформлять карту

Кредитная карта подойдет дисциплинированным заемщикам, которые следят за своими финансами и вовремя погашают задолженность.

У тех, кто планирует постоянно пользоваться кредиткой, должен быть стабильный регулярный доход, иначе будет сложно вовремя вносить платежи. Просрочки по кредитке грозят ухудшением кредитной истории и в будущем могут стать причиной отказа в кредите.

Также кредитную карту можно открыть для подстраховки: пользоваться ей необязательно, но можно держать в кошельке, если вдруг срочно понадобятся деньги. В этом случае стоит выбрать карту с бесплатным обслуживанием.

Плюсы и минусы кредитных карт

Плюсы

- Проценты начисляются только на сумму задолженности. В отличие от потребительского кредита, проценты по кредитной карте начисляются не на всю сумму долга сразу, а только на сумму потраченных средств. Так, если из лимита в 100 тысяч рублей потратить 20 тысяч, проценты банк начислит именно на эти 20 тысяч рублей.

- Беспроцентный период (льготный период, грейс-период). Это определенный срок, в течение которого можно пользоваться деньгами банка бесплатно. Чтобы не платить проценты, нужно полностью закрывать долг по кредитке до конца грейса.

- Гибкий график погашения задолженности. По кредитной карте задолженность лучше погашать в льготный период — так не придется платить проценты. Если закрыть долг в грейс не получается, достаточно ежемесячно вносить хотя бы минимальные платежи — обычно 3–5% от суммы долга плюс начисленные проценты.

- Кэшбэк и бонусы. По кредитным картам большинства банков действуют бонусные программы, в рамках которых начисляется кэшбэк за покупки или предоставляются скидки у партнеров.

- Простота оформления. Получить кредитную карту обычно проще, чем потребительский кредит. Требования к заемщикам по кредитным картам менее строгие, а для оформления нужно меньше документов. Часто для получения кредитки с небольшим лимитом достаточно паспорта.

Минусы

- Плата за обслуживание. Потребительский кредит выдается и обслуживается бесплатно. За выдачу и обслуживание кредитной карты нередко берется комиссия.

- Высокая процентная ставка. По кредитным картам банки устанавливают довольно высокие процентные ставки, в среднем на 10 процентных пунктов выше, чем по потребительским кредитам. А за операции снятия наличных и переводы ставки доходят до 50% годовых и даже выше.

- Высокие комиссии. Кредитную карту стоит использовать только для безналичных покупок. За снятие наличных и переводы почти всегда берется комиссия. Также эти операции обычно не подпадают под льготный период.

Как использовать кредитную карту грамотно

Если пользоваться кредитной картой грамотно, можно не только не платить проценты и комиссии, но и зарабатывать. Главный принцип: не вы должны платить банку за пользование карточкой, а он вам. Для этого нужно придерживаться определенных правил:

- выбирать изначально бесплатные карты или соблюдать требования, необходимые для бесплатного обслуживания;

- погашать задолженность до окончания льготного периода;

- изучить условия программы лояльности и не пренебрегать бонусами;

- не снимать и не переводить с кредитной карты деньги, если это грозит комиссией и вылетом из грейса.

Есть и другие правила, как пользоваться кредиткой с умом. Разберем все рекомендации более подробно.

Не платим за обслуживание

Все карты можно поделить на безусловно бесплатные, условно бесплатные и платные.

С безусловно бесплатными картами все понятно: за выпуск и обслуживание этих карточек банк не берет комиссию без каких-либо условий. С условно бесплатными все не так просто. По таким картам для бесплатного обслуживания нужно выполнять дополнительные требования — чаще всего совершать ежемесячные покупки на определенную сумму. По платным картам банк берет комиссию по умолчанию.

Чтобы не платить комиссию, надо сразу выбирать карту с бесплатным обслуживанием или строго соблюдать условия бесплатности. Если же оформлять платную карту, стоит подсчитать, отобьются ли расходы на ее содержание кэшбэком и другими бонусами.

Помимо платы непосредственно за обслуживание банки берут и другие комиссии: за СМС-информирование, страховку и т. п. Эти комиссии обычно списываются из кредитного лимита, а значит можно попасть на проценты, даже не пользуясь карточкой. Чтобы не переплачивать, эти услуги можно отключить.

В таблице ниже примеры кредитных карт с бесплатным обслуживанием:

Карта | Грейс-период | Ставка | Дополнительные условия |

До 55 дней. Распространяется на безналичные покупки и переводы. | От 12% годовых. | Бесплатное обслуживание при условии оформления на Банки.ру до 30.11.23 | |

До 365 дней. Распространяется на безналичные покупки. | от 11,99% годовых. | Бесплатное обслуживание при оформлении до 31.12.23. | |

| «120 дней на максимум» от Банка Уралсиб | До 120 дней. Распространяется на безналичные покупки. | от 19,9% годовых. | - |

| До 111 дней. | от 11,99% годовых. | Увеличенный грейс-период до 415 дней на покупки в первый месяц при оформлении карты до 30.11.23 |

| «120 дней без %» от Банка «Открытие» | До 120 дней. | от 11,9% годовых. | При оформлении карты до 29.12.23 первый грейс-период — 180 дней. |

Соблюдаем грейс-период

Основное преимущество кредитных карт — наличие беспроцентного периода. Если погашать задолженность по карте в течение грейса, проценты не начисляются. Стандартный льготный период по кредиткам обычно длится 50–60 дней, но некоторые банки предлагают карты с грейсом от нескольких месяцев до года и даже более.

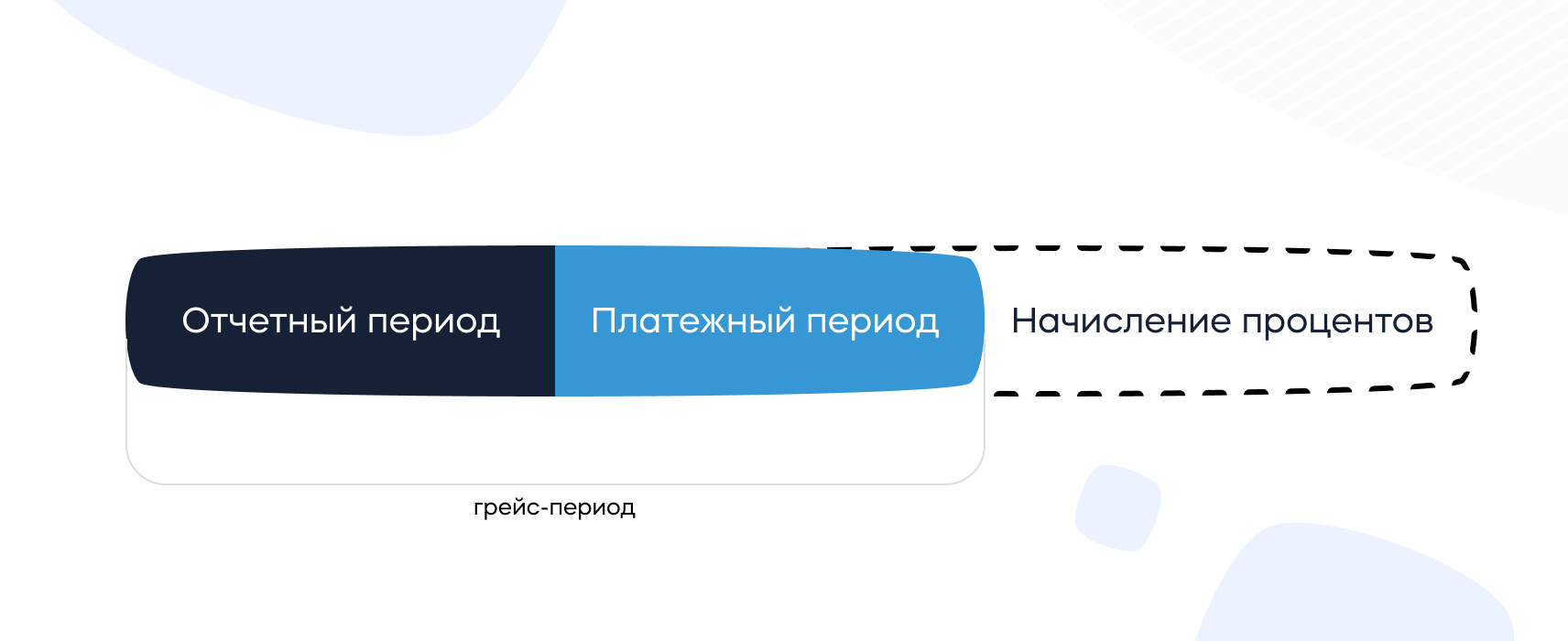

Каждый льготный период состоит из расчетного и платежного периодов. Задолженность по покупкам, совершенным в расчетном периоде, нужно полностью закрыть до окончания платежного периода — тогда банк не начислит проценты за использование кредита.

Если этого не делать, все начисленные проценты по каждой покупке выставляются к оплате. Чем дольше существует задолженность, тем больше процентов придется выплатить. Так как ставки по кредиткам обычно высокие, это сводит на нет всю выгоду от их использования.

Изучаем бонусную программу

Обычно самое сложное и запутанное в картах — это как раз условия бонусной программы. Например, если банк обещает кэшбэк 1% на все, это не значит, что вознаграждение действительно будет начисляться за все покупки. У каждого банка есть список операций, за которые он не начисляет кэшбэк — как правило, это коммунальные платежи, оплата сотовой связи и интернета, покупка страховок, лотерейных билетов и так далее. Полный список операций-исключений есть в правилах программы лояльности банка.

Также почти все банки применяют невыгодное округление суммы покупок для начисления кэшбэка до 100 полных рублей. То есть за покупку на 100 рублей и на 199 рублей банк выплатит одинаковый кэшбэк. А так как магазины часто заманивают покупателей ценами, на рубль недотягивающими до круглой суммы, вы будете регулярно недополучать вознаграждение.

Условия бонусной программы могут скрывать и другие подводные камни: ограничения на сумму максимального вознаграждения, разные ставки кэшбэка на разные категории покупок и т. п. Чтобы пользоваться картой с максимальной выгодой, стоит внимательно изучить все нюансы.

Не снимаем и не переводим деньги

Кредитные карты рассчитаны именно на безналичные покупки, и банки всячески стараются отбить у клиентов желание снимать или переводить с них деньги. В ход идут высокие комиссии (до 500–600 рублей и более за операцию) и драконовские проценты (до 50% годовых и выше). Есть карты, с которых можно снимать и переводить деньги бесплатно и в грейс, но таких меньшинство.

Часто бывает и такое, что повышенные проценты за негрейсовые операции в очереди на списание идут после процентов за безналичные покупки и другие операции, и до полного погашения задолженности избавиться от них не удастся.

Так что если нет стопроцентной уверенности, что с карты вашего банка можно снимать и переводить деньги без комиссий и других сюрпризов, лучше воздержаться.

Зарабатываем на остатке

Для этого нужно дополнительно открыть вклад, накопительный счет или дебетовую карту с процентом на остаток.

Порядок действий следующий:

- Переводим зарплату на вклад, накопительный счет или карту с процентом на остаток.

- В течение месяца расплачиваемся за все покупки кредитной картой и получаем кэшбэк и бонусы.

- В конце льготного периода переводим деньги с доходного счета и закрываем долг по кредитке.

При такой схеме можно получать двойной доход: проценты на свои средства и кэшбэк за покупки из кредитного лимита. Важно только изучить условия вывода средств с доходного счета: за это не должно быть комиссии, плюс деньги должны пролежать на счете тот срок, который положен для выплаты процентов.

Улучшение кредитной истории

Еще один неочевидный плюс кредитной карты — возможность улучшить кредитную историю. Многие люди, никогда не оформлявшие кредит, уверены, что на этом основании являются идеальными заемщиками для банков. Это не всегда так. При оценке платежеспособности клиента банки анализируют разную информацию, в том числе и то, насколько аккуратно этот заемщик погашал кредиты в других банках. Если кредитов не было, нет и информации о платежной дисциплине, а значит, банку сложнее оценить риски.

Так что наличие положительной кредитной истории — это дополнительный плюс для дальнейшего кредитования. Например, если вы планируете в обозримом будущем обратиться за большим кредитом, имеет смысл заранее открыть кредитную карточку (желательно в том же банке) и какое-то время активно пользоваться ей, вовремя погашая задолженность. Так вы зарекомендуете себя как надеждый заемщик.

Кредитная карта может помочь и в случае, если кредитная история уже испорчена. Если в прошлом заемщик допускал просрочки по кредитам, банки будут отказывать ему в новых займах. Чтобы исправить ситуацию, можно подать заявку на кредитную карту с минимальным лимитом — как правило, банки реже отказывают по таким заявкам. Получив карту, нужно регулярно расплачиваться ей за небольшие покупки и исправно погашать долги. Эта информация будет поступать в бюро кредитных историй, и со временем кредитная репутация будет улучшаться.

Советы Банки.ру по использованию кредитной карты

- Выбирайте кредитную карту с учетом комиссии за обслуживание и других параметров.

- Старайтесь погашать задолженность по карте в льготный период — так не придется платить проценты.

- Не снимайте и не переводите с кредитной карты деньги, если нет стопроцентной уверенности, что это бесплатно.

- Выберите вклад, накопительный счет или дебетовую карту с процентом на остаток и зарабатывайте на процентах.

- Если по карте предусмотрен кэшбэк, выясните, как и за какие операции он начисляется, а также оцените структуру своих повседневных расходов. Возможно, имеет смысл открыть несколько карт с разными бонусными категориями и оплачивать ими разные покупки.

Чтобы сравнить предложения от банков и выбрать наилучший для себя вариант, достаточно указать желаемый кредитный лимит и другие параметры вот здесь и получить индивидуальную подборку карт. Отправить заявку на понравившуюся карту можно сразу же — это займет не более 5 минут.

На Банки.ру можно подобрать кредитную карту с функцией рефинансирования долга