Добрый вечер, многоуважаемые коллеги!!!

Бедной не в смысле - бедняжка, с жалостью (хотя, может, и это тоже имелось в виду). А просто бедной, типа нищей.

По моим наблюдениям, у людей, которые не швыряют деньги направо и налево, а тратят с умом, обычно деньги и есть) И также по моим наблюдениям - любители выставлять напоказ богатую жизнь (если есть, то только в ресторане и т.п.), часто не имеют собственного жилья. Не всегда так, конечно, но вряд ли аудитория вышеупомянутого сайта - это супер богатые люди. Так что Вы не бедная. Вы просто умная) Умны...

Спасибо всем, кто прошел наш тест про «финансовые стихии» и честно разобрался со своим отношением к вкладам и накопительным счетам.

Моя история из повседневной жизни.

По статистике, в России в 2025 году продажи магических предметов, по сравнению с 2024 годом выросли в полтора раза. В ходу амулеты, талисманы, свечи, куклы вуду, аудиозаписи мантр. Эзотерика становится массовым явлением.

В этом посте я хочу поделиться тем, как я зарабатываю на своём хобби - выращивании комнатных растений. Сразу скажу, что я не являюсь гуру в уходе и выращивании. Я просто обычная девушка, у которой на подоконнике стоят комнатные растения. А поскольку до пенсии мне ещё далеко, то и времени очень много нет на уход за цветами. У меня растёт только то, что не требует особого ухода и больших затрат времени и сил. Например, у меня есть фиалки.

Раньше мы регулярно публиковали дайджесты — собирали самые интересные посты недели, отмечали авторов и помогали участникам находить обсуждения, которые могли остаться незамеченными.

Технический сбой или алгоритм ценообразования😬?!

Всем привет! В конце прошлого года где-то в чатах увидела, что можно заработать на написании отзывов на ВБ. Было щедрое и заманчивое предложение: купи Лабубу за 1600, а за отзыв получишь 3700.

Жизнь полна неожиданностей — иногда деньги требуются буквально «здесь и сейчас». В Народном рейтинге микрофинансовых организаций мы регулярно видим отзывы, где заёмщики делятся опытом решения острых финансовых вопросов. Сегодня — подборка самых живых и показательных историй.

Всем привет!🤗

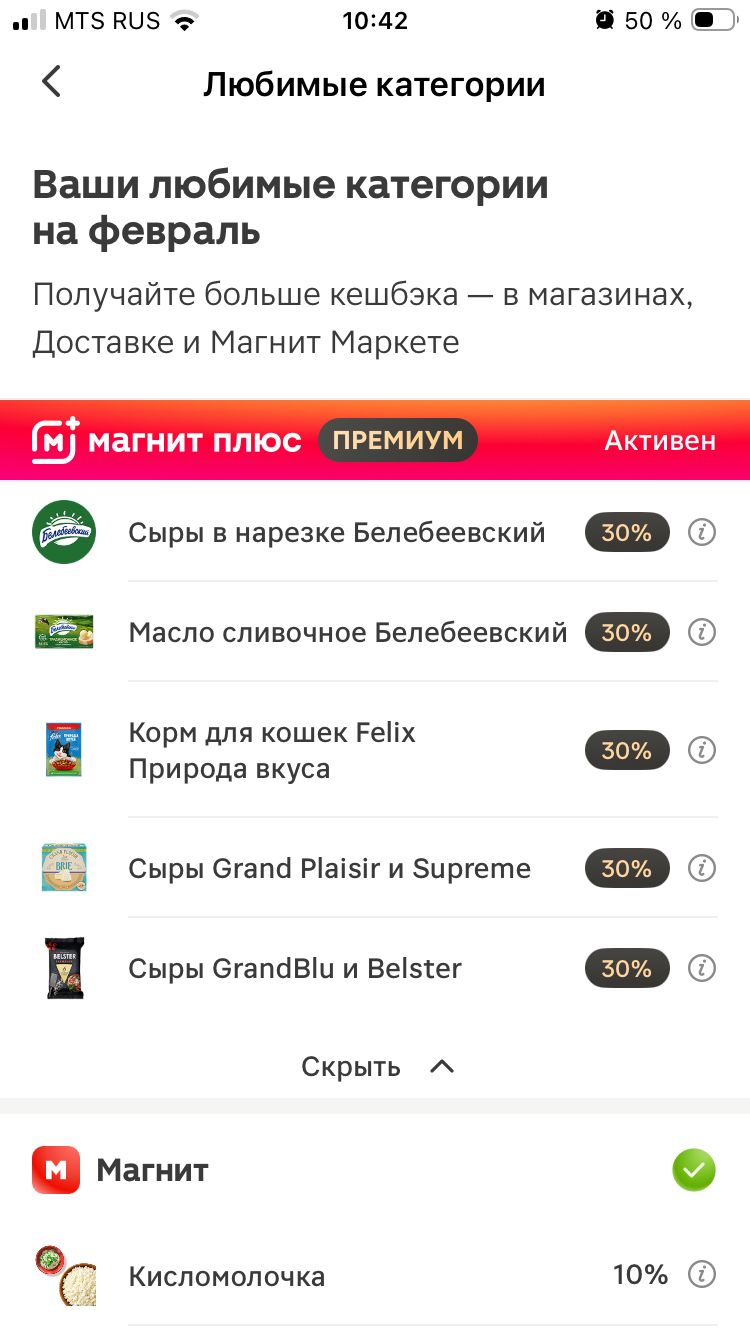

С недавних пор ,когда Магнит перед Новым годом заблокировал мой счет ,но после неоднократного обращения ,без об’яснения причины блокировки ,все таки разблокировали ,я стала более тщательно изучать приложение!И это Оказалось очень даже выгодно!Раньше я просто оплачивала покупки и даже не заглядывала в приложение ,не считая это нужным и полезным!И как Оказалось зря!Изучение приложения очень даже выгодно!Я подключила подписку Премиум ,первый месяц подписки бесплатно ,затем 99 рублей!Подписка...

По заветам Масленицы: блины — это к деньгам!

Как пишет «Российская газета», Минфин намерен скорректировать правила программы долгосрочных сбережений (ПДС), чтобы пресечь использование ее в качестве краткосрочного вклада. Ведомство обнаружило, что пенсионеры и люди предпенсионного возраста начали выводить средства сразу после получения государственного софинансирования. В третьем квартале сумма такого досрочного изъятия достигла почти 18 млрд рублей, что противоречит изначальной цели программы — долгосрочному формированию капитала. В...

Здравствуйте,Диаложцы!

Доброе утро , друзья. На всякий случай оставлю здесь информацию о новых правилах в отношении начисления кешбека от ВТБ.

Всем привет, друзья! На прошлой неделе я что-то совсем расстроилась и не написала отчет по челленджу "52 недели к богатству", хотя денежки в копилку добавила. У нас ужасная погода, на работе отключили отопление, а сегодня нас еще и затопило (тоже на работе). Муж очень зависим от погоды и чувствует себя не очень, от всего этого и я не очень радуюсь жизни. Еще меня пару раз оскорбили - на Дзене и на Авито, от этого тоже как-то тухло)

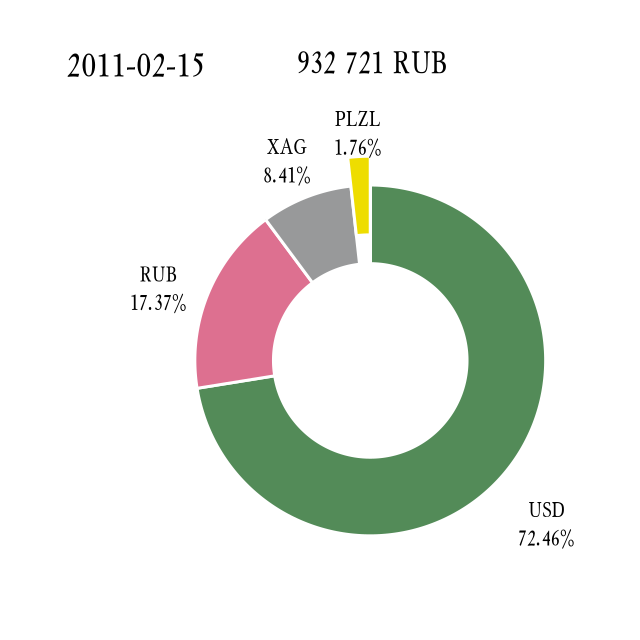

На 15 февраля 2011 г. портфель стоил 932 721 ₽ и (около 2,58 млн в сегодняшних ценах) и состоял... из тех же консервативных активов. Акции «Полюс Золота» обозначали требуемую экспозицию на драгметаллы (было решено выводить ее в диапазон 10-15%). Доход генерировался почти исключительно процентами по вкладам, доля дивидендов была исчезающе мала. Больше о портфеле сказать нечего. Но можно порассуждать о тогдашнем состоянии рынка.

Это случилось в далёком времени. На столько далёком, что я и не помню какой это был год. Но точно помню, что у банков еще не было мобильных приложений и телефоны зачастую были простыми кнопочными. Тогда я помню накопила свой первый скажем так капитал номиналом в 10 купюр у.е., аж 1000$. До недавнего времени я старалась свои накопления быстро конвертировать в у.е. Так делали мои родители. Плюс все мое окружение, когда давали в долг всегда прописывали курс доллара на момент дачи в долг, чтобы он...

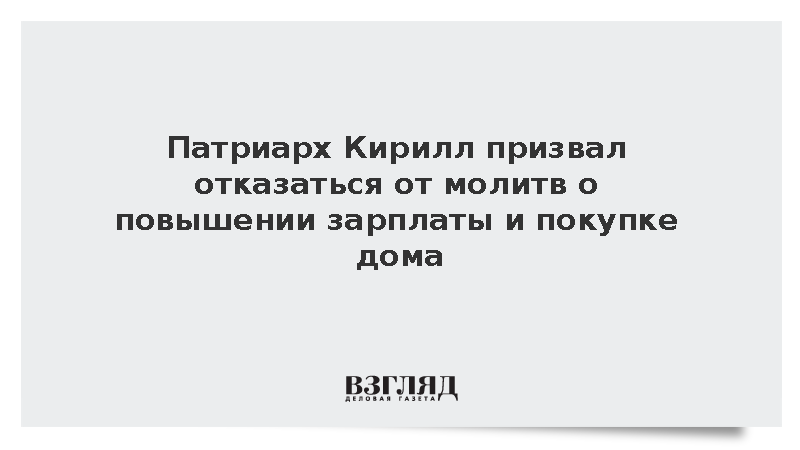

Нельзя молиться об увеличении зарплаты и покупке дома. Об этом 15 февраля сообщил патриарх Московский и всея Руси Кирилл.

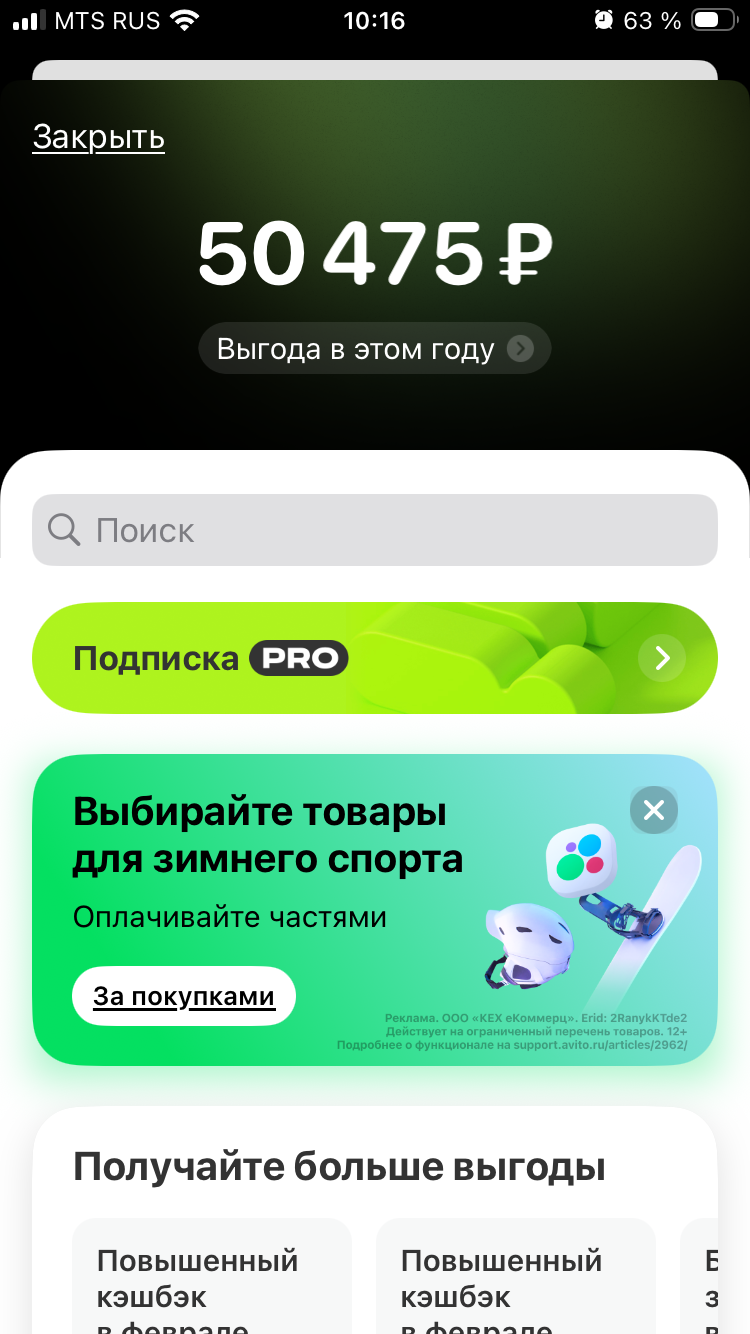

Всем любителям хитростей,выгоды и повышенного кешбека Welcome 🤗!

Привет, друзья! Давайте поговорим про страховки.

О покупках товаров с кэшбеком я думала что знают все! Но ,как Оказалось многие даже не подозревают ,что покупая товары и оплачивая их картой ,можно еще и неплохо заработать!На днях разговаривала с сотрудницей и о кэшбеках она слышит впервые!А о покупках со 100% кэшбеком вообще считает нереально!Никак не могла понять ,что такое бывает!Даже когда показала историю операций ,сомнения не исчезли!Мой родственник тоже с подозрительностью относится к таким акциям ,у него всегда вопрос ,зачем это...

Знакомый на работе предлагает взять офз с долгим сроком погашения и фиксированной ставкой(офз 26238 2041 год погашения). Якобы ключевую ставку скоро понизят и цена облигаций вырастет, если что не так я получу неснимаемый депозит со ставкой около ~11% на 10+ лет (цена то облигаций будет ниже чем я купил).

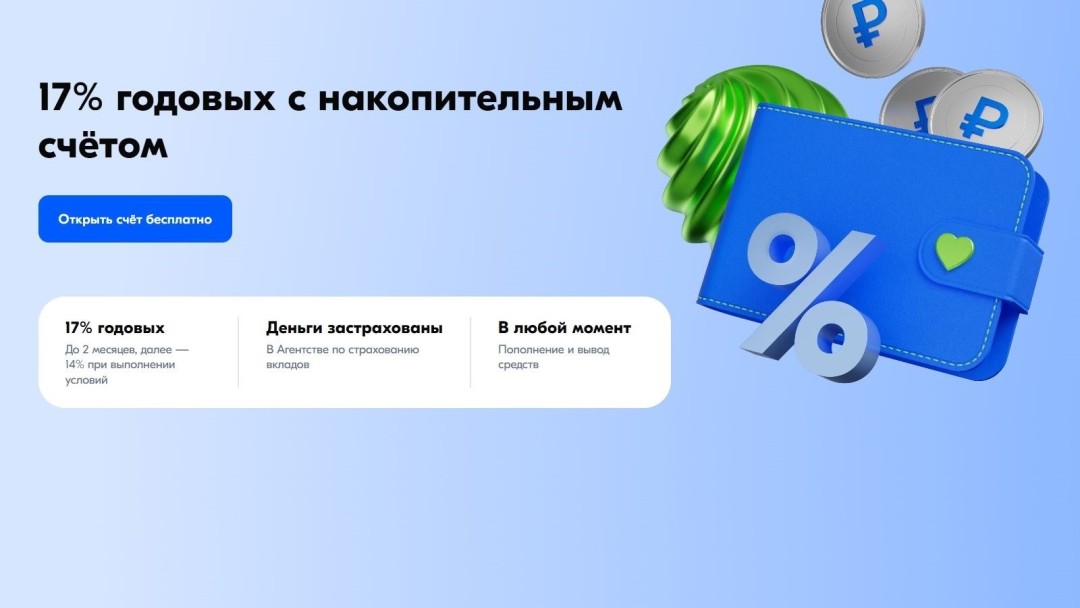

С 19 февраля процентная ставка по счету с начислением

процентов на минимальный остаток составит 12,5% годовых (сейчас 13%).

Минимальная сумма для начисления процентов составляет 10 тыс. рублей.

По счету с начислением процентов на ежедневный остаток ставка останется на

уровне 11,5% годовых.

БРС изменил условия тарифов по вкладам с 15.02.2026г..

По результатам двенадцати месяцев 2025 года компания «Ингосстрах Жизнь» является лидером среди некэптивных игроков с лицензией на жизнь по объему сборов на некэптивном рынке с долей в 28%. В общем зачете компания закрепилась на 9-ой позиции в ТОП-10 крупнейших страховщиков жизни.

Долговая яма — это не просто отсутствие денег, это состояние постоянного «фонового шума» в голове, который мешает спать, работать и радоваться жизни. Кажется, что единственный выход — это либо чудо, либо суды и банкротство. Но на самом деле путь к финансовой свободе лежит через математику и дисциплину, а не через магию.

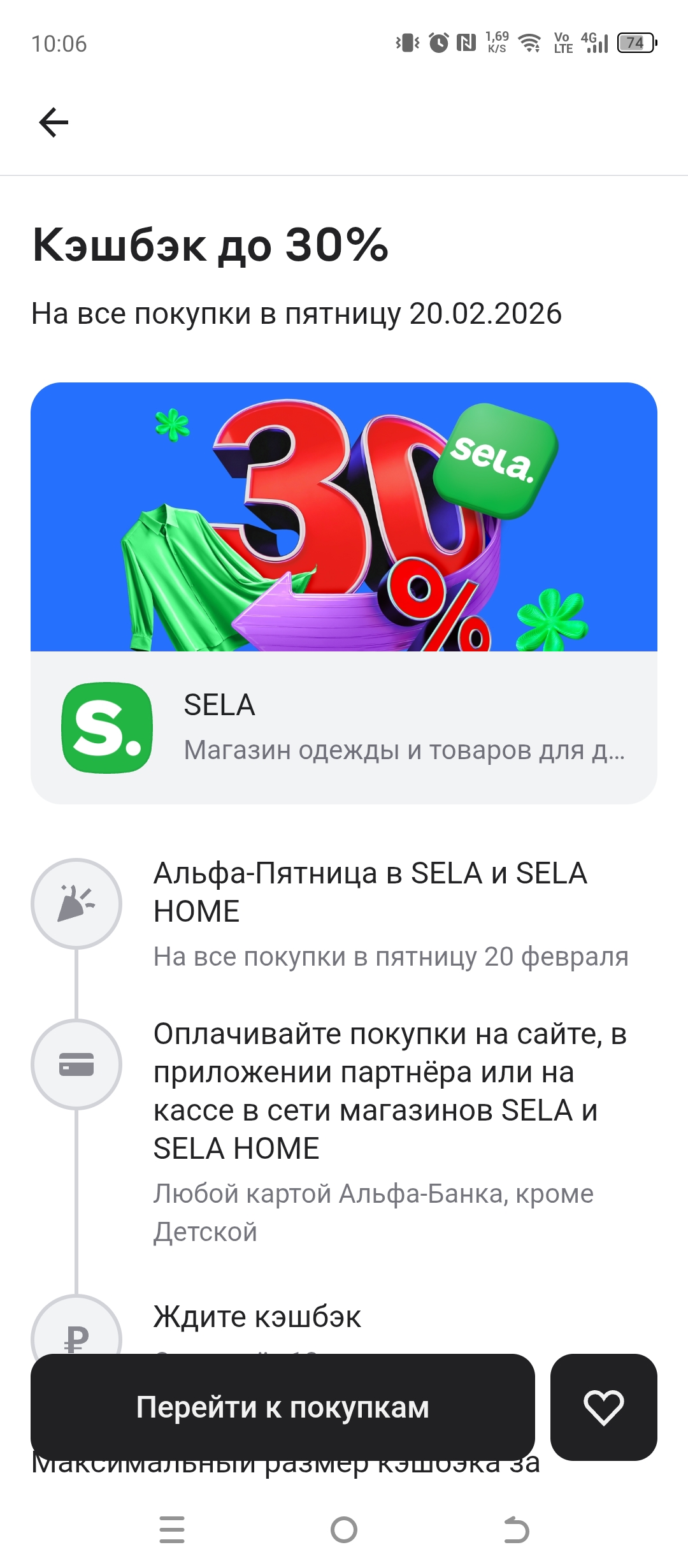

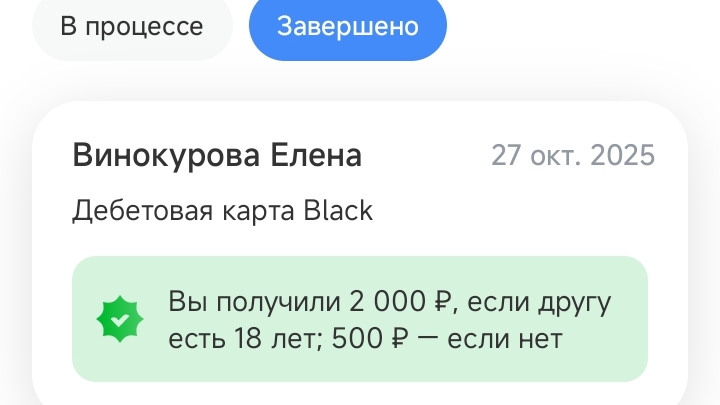

На все покупки в пятницу 20.02.2026. Очередная акция от Альфа-Банка. Альфа -Пятница в SELA и SELA HOME.