В Диалоге мы запускаем формат прямого общения с экспертами Банки.ру — возможность задать вопрос и получить ответ от человека, который ежедневно анализирует банки и финансовые продукты.

Пришло время подвести итоги конкурса, в котором вы делились вашими отложенными мечтами и искали способы их осуществления при помощи инструментов Банки.ру. Спасибо, что вы так искренне и открыто делились вашими трогательными мечтами!

А вы знали, что у Пятерочки есть свой холодильник, в котором можно вытягивать призы? Найти его не так уж и просто, нужно провалиться в свои баллы и там уже внизу будет плашка с информацией о нём. Поначалу я активно в нём участвовала, но потом забросила это дело. Пару раз выпадали апельсинки, а всё остальное было ненужными купонами от партнеров.

Я тоже заглядываю каждый день в этот холодильник выгоды и призов -- играю в мини-игру и выполняю задания)). Но теперь этот холодильник легче найти - он находится прям под картой Пятёрочки на главной странице приложения (см. скрин). В маленьких корзинах, по сути, ничего интересного нет, а вот большие приносят неплохие баллы.

Всего достаточно современному человеку, только вот дисциплины маловато. А ведь без нее достижение хоть какого-либо существенного результата в чем-либо невозможно. Ни в работе, ни в спорте, ни в личной жизни и уж тем более в финансах.

Привет, друзья! Пишу очередной отчет о пополнении копилки. Недавно, признаюсь, хотела отказаться от этих отчетов, но есть пользователи Диалога, которые, как оказалось, следят за ними. Поэтому не буду больше их подводить и публикую очередные итоги.

Как пишут «Известия», согласно последним доступным данным Росстата медианная зарплата в России в апреле 2025 года составила 73,4 тыс. рублей. Медиана - это показатель, когда половина получает больше этой суммы, остальные — меньше, а вот по середине будет как раз медиана.

Грущу, от того как тают проценты банковских счетов. Вот тихонько и понизился накопительный счет озона, который работает по принципу сейва . Уже 12,5%. А недавно у одного местного автора прочла про втб счет под 15 % и от радости перевела туда свои накопления.

Как пишет «Парламентская газета», в Госдуме предложили сократить предельный размер займа в 10 раз - с нынешних 1 миллиона рублей до 100 тысяч.

Я давно понял: контроль над финансами — это не только про доходы и инвестиции, но и про защиту своих денег. Я веду учёт расходов, регулярно просматриваю категории трат, использую несколько банковских карт и стараюсь оплачивать покупки только безналично.

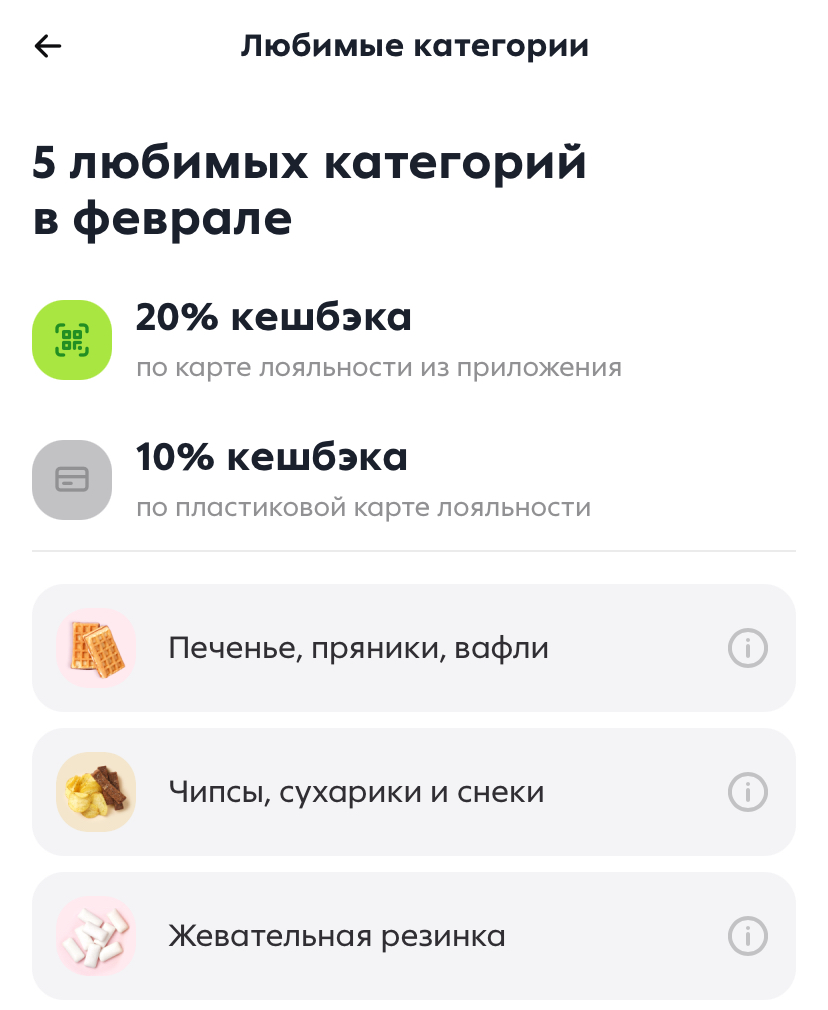

Всем привет дорогие читатели хочу с вами поделиться тем, чем я недавно наткнулся, это то что экономит каждому человеку деньги 🫰 (В КОНЦЕ ИНТЕРЕСНО)

«Ингосстрах», один из лидеров рынка страхования в России, совместно с сервисом аренды электросамокатов «Юрент» подвел итоги исследования пользования самокатами и зафиксировал снижение аварийности при росте суммарной дистанции.

Что вы знаете о своей пенсии? Если только то, что она будет нескоро, то вам стоит пересмотреть свой подход. В России на одного пенсионера приходится двое работающих, и дальше этот показатель, скорее всего, будет снижаться. Поэтому лучше позаботиться о своей пенсии уже сейчас — чем раньше это сделать, тем больше может быть доход после достижения пенсионного возраста.

Количество налоговых должников в России за три года снизилось вдвое благодаря внедрению единого налогового счета, теперь опыт российских налоговиков изучает Узбекистан, рассказали РИА Новости в Федеральной налоговой службе (ФНС) России."За три года число должников снизилось в два раза, при этом удалось также добиться снижения суммы невыясненных поступлений в 32,5 раза с 908 миллиардов рублей в 2022 году до 28 миллиардов рублей в 2025 году", - рассказал заместитель руководителя ФНС...

26 февраля в Совете Федерации состоялось совещание «О предварительных итогах работы системы агрострахования с государственной поддержкой в 2025 году и дальнейших планах по ее совершенствованию».

Февраль традиционное время, когда банковский сектор подводит итоги отчетного периода и передает данные в ФНС. Для частных инвесторов и вкладчиков 2026 год станет знаковым: мы впервые сталкиваемся с последствиями сверхвысоких ставок 2025 года и обновленной прогрессивной шкалой НДФЛ.

19 февраля 2026 года в Москве состоялась закрытая встреча Naumen Service Leaders Club – Клуба лидеров клиентского сервиса. Мероприятие прошло в формате Stand Up, где руководители CX-направлений ведущих российских компаний делились реальными историями из практики управления клиентским опытом в неформальной атмосфере: без глянцевых презентаций, с самоиронией, юмором и акцентом на уроках из ошибок.

Микрозаймы давно стали привычным финансовым инструментом. При грамотном подходе они помогают быстро решить денежные вопросы: например, получить средства до зарплаты. Но микрозаймы важно использовать разумно и соблюдать несколько базовых правил. О них напоминают эксперты компании «ВебЗайм» (ООО МКК «Академическая»).

Российские власти определились со сроками блокировки мессенджера Telegram и рассматривают возможность принятия этой меры в первых числах апреля.

«Эксперт РА» подтвердил кредитный рейтинг Займера на уровне ruBBB- со стабильным прогнозом.

Позитивные новости от Альфа-Банка по НС на март. Главное: приветсвенная ставка НЕ изменилась и по НС на минимальный остаток- 16% , на НС на ежедневный остаток- 14, 5%.. Срок охлаждения 90дн продлён в марте месяце , для вкладчиков по возможности открытия НС в статусе,, новый клиент,,( было в феврале 90дн , а не 180дн) ps. Подводные камни. Если НС открывать завтра 28.02 то не сработает статус ,, новый клиент ,, при охлаждении до 180дн но более 90дн . Поэтому , у кого срок...

Вопреки всем мифам и стереотипам, современные коллекторские агентства по-настоящему помогают должникам.

Китайская компания Henan Kuangshan Crane Co., Ltd провела для своих 7 тысяч сотрудников корпоратив. На этом мероприятии по распоряжению руководителя данной компании Цуй Пэйцзюяня на 800 столах были разложены горы наличных денег в размере 180 млн юаней (26 млн долларов или почти 2 млрд. рублей). Руководитель данной компании разрешил любому работнику компании унести со столов столько денег сколько они смогут. Брать деньги со столов и уносить их можно было самостоятельно только руками. Работники...

Я педагог, работаю на ставку, получаю МРОТ. У нас в России, чтобы мало зарабатывать, нужно много учиться. У меня дочь-студентка и две кошки, которые хотят каждый день вкусно кушать. Поэтому дополнительная копеечка не будет лишней.

Страховая компания «Абсолют Страхование» расширяет возможности дистанционного обслуживания клиентов и запускает официальный канал коммуникации в российском мессенджере «MAX». Новый формат взаимодействия позволит получать страховые услуги быстрее и удобнее.

Уже с 1 марта 2026 года в сфере микрофинансирования вступают в силу важные изменения: для получения онлайн займов станет обязательной подтверждённая биометрическая идентификация через Единую биометрическую систему.

Разбор Альфа-Карты: выгода есть, если знаешь эти нюансы

Максимальная ставка составляет 14,6% годовых (вместо 15%).

Минимальная сумма вклада — 10 тыс. рублей, максимальная — 5 млн рублей.

Дополнительные взносы и расходные операции не предусмотрены. Проценты

выплачиваются в конце срока.

С 1 марта 2025 года в России официально запущен механизм самоограничения потребительского кредитования на основании Федерального закона номер 31-ФЗ. К февралю 2026 года система прошла этап первичной обкатки и сейчас можно оценить ее реальную эффективность как инструмента защиты активов.

Открыта регистрация на третий сезон программы «ВТБ Лига» – всероссийского образовательного курса для студентов и выпускников, нацеленных на карьеру в направлении клиентского менеджмента в сети ВТБ.

В прошлом году на проект было подано более 7 тысяч заявок от студентов из 250 вузов и 370 ссузов. Более 1800 человек приняли участие в курсе, а в результате отбора лучших из них к команде сети банка присоединились более 100 участников.

Пройдет шесть мастер-классов от экспертов ВТБ по таким темам, как...

Антон Алиханов продолжает удивлять: теперь в России появится «налог на время»Бывший губернатор Калининградской области, а ныне глава Минпромторга, снова в центре вниманияИнновационные инициативы Антона Алиханова, перешедшего с губернаторского поста в кресло главы Минпромторга, продолжают вызывать живой интерес общественности. После введения технического сбора на электронику и повышения утилизационного сбора на автомобили, ведомство представило новую концепцию — введение платы за точное...