Как менялся Индекс МосБиржи в 2025 году

Индекс МосБиржи является основным бенчмарком, который используется для определения динамики российского рынка акций. В течение года Московская Биржа корректирует его состав. Разберёмся, как изменилась структура индекса за 2025 год, а также от каких отраслей и бумаг он наиболее зависим сейчас.

Когда инвесторы говорят о динамике рынка акций, обычно подразумевается именно изменение Индекса МосБиржи. Иногда бывают ситуации, когда большинство акций на рынке выросли, а Индекс МосБиржи снизился. Дело в том, что у каждой бумаги в составе индекса есть свой вес, поэтому полезно понимать, какие эмитенты больше всего влияют на динамику бенчмарка.

В индекс включаются бумаги, соответствующие определённым критериям: учитываются ликвидность, доля акций в свободном обращении, сроки раскрытия отчётности. От этих же показателей зависит удельный вес акции в базе расчёта. Московская Биржа пересматривает состав основного индикатора ежеквартально.

Как индекс изменился в 2025 году

Индекс МосБиржи сейчас состоит из 43 акций, при этом 41% веса приходится лишь на три компании: Сбербанк, ЛУКОЙЛ и Газпром. Они лидируют с большим отрывом, и за 2025 год расклад сил слабо изменился.В 2025 году к бумагам с высоким весом в

индексе добавился ИКС 5. Компания

завершила редомициляцию и вернулась в состав Индекса МсБиржи.

В разрезе секторов структура индекса неоднородная, наибольшую долю исторически занимают нефтегазовые компании. Но за год их суммарная доля сократилась с 48 до 44%.Также среди видимых изменений в Индексе МосБиржи можно отметить повышение веса потребительского и финансового секторов, тогда как электроэнергетика стала менее значимой для динамики индекса. Это произошло из-за того, что крупные компании сектора, РусГидро и ФСК-Россети, были исключены из индекса в этом году. Впрочем, вес отрасли электроэнергетики и ранее был невысоким.

Следующая ребалансировка Индекса МосБиржи состоится 19 декабря, площадка уже анонсировала основные изменения:

Включаются: ДОМ.РФ (DOMRF), Озон (OZON), Циан (CNRU)

Исключаются: Юнипро (UPRO)

В результате в конце 2025 года индекс будет включать 45 акций, годом ранее было 49 эмитентов. Можно ожидать, что доля сектора информационных технологий в Индексе МосБиржи существенно вырастет за счёт добавления Озона и Циана, а также повышения коэффициента free-float y Яндекса с текущих с 17 до 30%

Короче, сидел я, листал ленту, и опять мне эта реклама про «МТС Накопления» вылезла. «17.5% годовых!» — прям манили, как горячие пирожки. Ну, я и клюнул. Расскажу, как есть, без всяких умных слов.

Торги понедельника на рынке акций начались ростом, но настроения инвесторов ухудшились из-за геополитических новостей. Прорывов в переговорах по урегулирования конфликта вокруг Украины пока нет, сообщают СМИ. На этом фоне Индекс МосБиржи завершил основную сессию снижением на 0,2%, но смог

удержать уровень 2700 пунктов.

На рынке облигаций также преобладал пессимизм, многие выпуски ОФЗ корректировались после уверенного роста на прошлой неделе. Индекс RGBI (-0,1%) закрылся

в небольшом минусе.

На...

Инвестирую преимущественно в ПИФы, поэтому отслеживаю новости по теме. Тут не без удивления для себя узнал, куда чаще всего инвестируют фонды корпоративных облигаций. Оказалось, что в топе по вложениям бумаги нефтегазового сектора, банков и транспортных компаний. По данным на сентябрь 2025 года именно на эти сегменты пришлось порядка 35,9% вложений фондов корпоративных облигаций.

Клиентам ВТБ сегментов «Прайм» и «Привилегия» доступна новая инвестиционная стратегия «Базис Актив» от СК «Росгосстрах Жизнь». Она позволяет потенциально увеличить капитал до 100%, участвуя в динамике индекса Мосбиржи, а также гарантирует сохранность вложенных средств даже в условиях рыночной турбулентности.

Давайте подводить итоги! Собрали бинго инвестора: от открытия счета до получения дивидендов. Пишите в комментариях пункты, которые успели воплотить 🫰

Мне достаточно часто удается покупать на минимуме акции компаний, которые в дальнейшем выплачивают рекордные дивиденды. Не всегда, но достаточно часто. Хочу рассказать, как это делаю. Как всегда не рекомендация и не призыв к действию, все инвестиционные решения на ваш страх и риск. Ну вы поняли.

Рыночный сентимент, проанализированный А-Клубом с использованием нейросети:

На рынке оптимизм. Договорённости РФ с

Индией, корректировка геополитического курса США и замедление инфляции поддерживают настроения инвесторов. Вместе с тем отсутствие прорыва в мирных переговорах и снижение цен на российскую нефть продолжают оказывать некоторое

давление.

Ситуация на 10:30 мск:

Индекс МосБиржи начал торги понедельника повышением до отметки 2730 пунктов. Но динамика акций крупных компаний разнонаправленная.

Л...

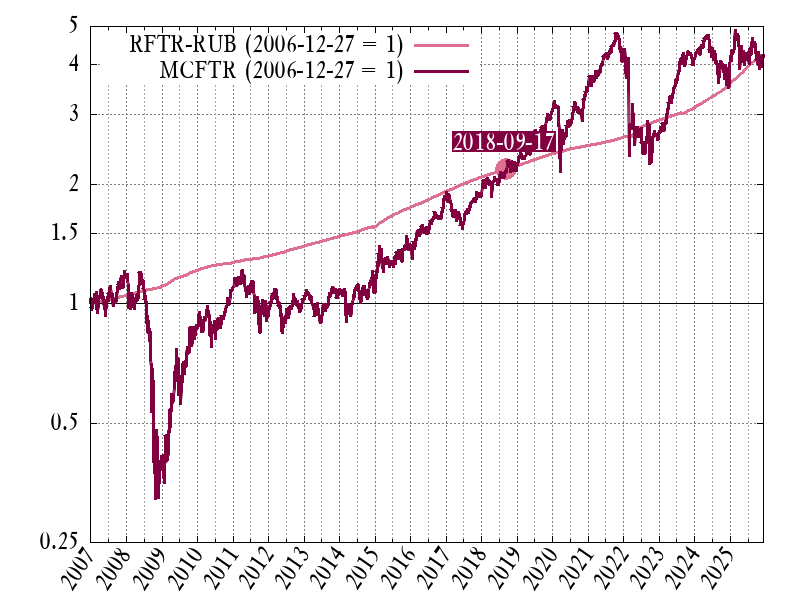

Лучшая иллюстрация боли, которую сейчас испытывают владельцы российских акций — нулевой результат индексного портфеля (MCFTR) относительно безрисковой доходности (3-месячных ОФЗ) за последние 7 лет, а перед этим — еще за 12 лет. Я обычно смотрю соотношение между ними, но тут решил специально нанести их рядом, чтобы подчеркнуть трагизм ситуации: ровный график безриска против бешеной волатильности акций, а результат в итоге одинаковый!

Приветствую всех любителей поговорить о финансах 💴! Сегодня хочу спросить совета опытную аудиторию?! За последний год активно размышляю над вопросом: куда лучше вложить сбережения семьи, чтобы обеспечить детям достойное будущее?

Когда речь заходит об инвестициях, многие представляют биржевые графики, сложные термины и рискованные стратегии. На самом деле для обычного человека инвестиции могут начинаться с привычных, бытовых решений. Экономист Питер Друкер говорил: «Будущее создаётся не прогнозами, а правильными решениями сегодня». Именно поэтому важно понимать, какие крупные покупки в 2026 году способны сохранить деньги, а какие - наоборот, лишь создадут дополнительные расходы. Ниже - обзор основных направлений, которые...

Приток в фонды денежного рынка превысил 32,5 млрд рублей, в фонды облигаций — 9,5 млрд, а в смешанные фонды — 7,8 млрд. Фонды драгоценных металлов прибавили чуть менее 123 млн рублей. Отток из фондов акций составил 691 млн рублей.

Спешим осветить очередную историю пользователя, которая, как мы считаем, заслуживает вашего внимания и подчеркивает важность контроля и прозрачности действий брокера.

Институциональные инвесторы — это те самые невидимые гиганты, чьи решения незаметно определяют судьбу ваших сбережений и котировок на бирже. Давайте разберемся, что это такое и почему важно для понимания инвестиционного сегмента.

📌Выручка АФК «Система» по МСФО по итогам III квартала выросла на 13,4% г/г, до 355,3 млрд руб. Драйверами выручки выступают телеком-активы, медицинский и девелоперский бизнесы. Скорректированная OIBDA улучшилась до 102,8 млрд руб. (+21,9% г/г). Чистый убыток составил 52,9 млрд руб., ощутимо увеличившись в сравнении с убытком в 2,6 млрд руб. за III квартал 2024 года.

Министерство финансов прорабатывает меры по ограничению вывода средств, полученных в рамках государственного софинансирования, из программы долгосрочных сбережений (ПДС). Как пишет «Frank Media», ссылаясь на замминистра финансов Ивана Чебескова, власти рассматривают возможность запретить обналичивание части софинансируемых средств в течение первого года участия — это должно помочь сохранить изначальную долгосрочную направленность программы и предотвратить преждевременный вывод денег.