100 акций Татнефти!!!

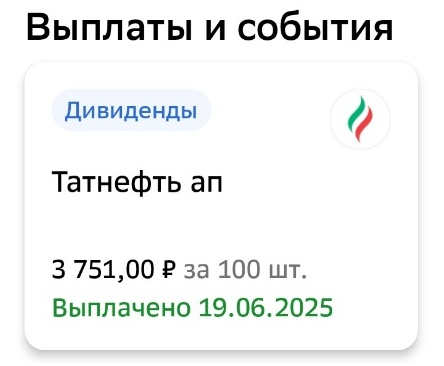

Именно такое количество акций этой компании имеется на данный момент у меня в портфеле. И вот позавчера средь бела дня приходит приятная смс-ка о том, что по этим акциям выплачены дивиденды в размере 3 751 рубль. Казалось бы мелочь, а приятно. Мой портфель с самого начала задумывался как дивидендный, первую акцию Татнефти я купил еще в далеком 2021 году. Я уже знал, что она платит дивиденды, причем три раза в год. Именно это меня и привлекло и как только я ощутил приятные эмоции от первой выплаты дивидендов по этой компании, то сразу принял решение, что хочу и дальше в нее инвестировать. Старался покупать акции по как можно более низкой цене и в неспокойные периоды. Помню даже время когда одна акция стоила примерно 320 рублей, а сейчас она перевали уже за 600!

В будущем хотелось бы нарастить позицию по этой компании хотя бы до двухсот акций, но сейчас точно не буду их докупать. Во-первых, Татнефть показывает неплохой плюс в портфеле, во-вторых, есть позиции, которые существенно просели и в первую очередь буду именно их усреднять. Ну а в-третьих, хоть Центральный Банк и слегка опустил ключевую ставку, доходность по вкладам по-прежнему остается крайне привлекательной. Поэтому сейчас почти все мои доходы, в том числе с дивидендов, дружно отправляются на накопительные счета и вклады. Например, один из банков сейчас дает открыть вклад аж под 30% годовых! Такой доходности я не смогу получить ни в виде дивидендов по акциям, ни в виде купонов по облигациям.

На сегодня новостей больше нет, делитесь в комментариях своими выплатами, а в заключении хочу напомнить - всё, что вы здесь увидели и прочитали не является индивидуальной инвестиционной рекомендацией, это всего лишь мой личный опыт. Буду рад любым советам и объективной критике.

Совсем недавно я писал о том, что программу долгосрочных сбережений (ПДС) хотят расширить на детей и увеличить сумму для налогового вычета на сумму до миллиона рублей ежегодно (то есть вернуть можно будет не 52 тысячи рублей, как сейчас, а уже 130 тысяч рублей).

Всех приветствую! Сегодняшнее утро началось с приятного события в виде сообщения о выплате дивидендов, которые я ожидал получить только в пятницу. Это дивиденды от компании Лукойл, в моём портфеле 12 акций этой компании и в общей сумме на счет поступило 5 649 рублей. Конечно, не так много как хотелось бы, но тоже неплохо. А если учитывать, что Лукойл платит дивиденды 2 раза в год, то даже очень хорошо.

В связи с последними новостями об Илоне Маске, хочу поинтересоваться у тех, кто держит акции Теслы, что думаете теперь делать? Я не стал продавать, мне показалось, что они еще отрастут обратно к прежней стоимости, несмотря на резкий спад

😴 Пробуди меня через время. Вероятно, даже через десять лет главным вопросом на рынке IPO/PRE-IPO останется доступ к аллокации. Я начал свой путь в этом деле в 2011 году, то есть 14 лет назад, что позволяет считать меня ветераном индустрии.

С начала года оно подорожало уже на 29%, что связано со снижением реальных процентных ставок, ожиданием замедления мировой экономики и увеличением закупок драгоценного металла центральными банками развивающихся стран.

Фьючерсы на доллар за одну минуту обвалились аномально. Bloomberg пишет, что это мог быть крупный игрок или технический сбой. Хорошо, что я пока только на демо-счете тренируюсь.

с 01.01.2025 года действует прогрессивная шкала НДФЛ:

Объясните простым языком, что это значит? Я покупаю акцию за 100 рублей, например, а потом продаю ее после выплатов дивидендов. Эта разница имеется ввиду? Она может быть большая?

🌎 Когда находишься в гуще международных финансовых рынков, в глобальных сделках и наблюдаешь за тем, как компания одна за другой из тех или иных секторов привлекает венчурный капитал или успешно размещается на бирже, задаёшься невольно вопросом, а как сделать так, чтобы такая динамика была присуща не только рынку США и Китая, но и локальному рынку России. Если анализировать ситуацию и описывать её простыми словами, то можно лишь назвать всё происходящее какой-то тотальной депрессией.

Я обычно смотрел на их доходность и рейтинг, а теперь использую еще и дюрацию. Кто не знает, дюрация - показатель, на сколько процентов снизится цена актива при повышении учетной ставки и наоборот. Она легко расчитывается по формулам, которые есть в свободных источниках, при этом результат расчетов хорошо помогает определить, насколько чувствительна стоимость будущих денежных потоков к изменениям процентных ставок. Звучит, может, страшно и не понятно, но дюрация хорошо помогает определиться с...

Многие думают: "Вот начну больше зарабатывать — тогда и начну копить". Но правда в том, что не сумма важна, а привычка. Копить можно даже с очень скромного дохода, главное — начать.

Как считаете, Норникель $GMKN еще может отстоять свои позиции? -4,5% с начала года это плохо, по крайней мере, в мою стратегию такое падение не вписывалось. Почитал информацию о ценах на металл: они не растут, а рубль стабилен. В процентах цифры не кажутся красивыми, поэтому я избавляюсь от этих бумаг, и пока они не начнут хорошо отрастать, возвращаться не буду.

Когда выгодней переоформлять ИИС 1 типа в ИИС 3 типа? В начале или конце года,как вы думаете?Давайте подискутируем , мне интересно ваше мнение

Ученый Эдвард Сондерс заметил связь между погодными условиями и работой инвесторов. А его коллеги подтвердили эту гипотезу: чем лучше погода (солнечно, например), тем лучше идет работа инвестора и графики "зеленеют", чем хуже погода (пасмурно, например), инвесторы сделки совершают без энтузиазма и рынок падает.

Основатель и гендиректор ВУШ Дмитрий Чуйко оценил бизнес в регионе как активно развивающийся.