Минфин выходит на рынок с ОФЗ в юанях

Минфин объявил о подготовке к дебютному размещению ОФЗ, номинированных в китайских юанях. Рынок долго этого ждал — Минфин еще в 2015 году говорил о возможности такого выпуска для диверсификации заимствований.

📝 Инвесторам будут предложены два выпуска с погашением через 3–7 лет и номиналом в 10 000 китайских юаней (114 000 рублей по текущему курсу). При этом покупка облигаций, а также выплаты по ним будут доступны как в китайских юанях, так и в российских рублях — по выбору инвестора. Сбор заявок запланирован на 2 декабря, техническое размещение — на 8 декабря.

⭐ «С учетом текущих рыночных условий ставка купона может составить около 5,8% для трехлетних бумаг и примерно 6,5% для семилетних, с возможной небольшой премией. Объем размещения, скорее всего, будет сопоставим с выпуском еврооблигаций на 1,75 млрд евро (примерно 165 млрд рублей), которые Минфину предстоит погасить в декабре, ±10%. Разместить больший объем без дополнительной премии к рынку уже будет сложно, считает эксперт «Альфа-Капитал» Артем Привалов.

Облигации в юанях способны вызвать интерес инвесторов, но вряд ли станут уникальной альтернативой существующим валютным инструментам: все-таки у Минфина уже есть полноценная кривая в долларах и евро. Скорее всего, бумаги привлекут инвесторов, решивших переложиться из выпуска Russia 25E, погашение которого ожидается в декабре.

Аналитики ВТБ ожидают, что в 2026 году в России усилится тренд на перемещение денежных средств населения из традиционных накоплений (вклады, накопительные счета) в инвестиционные продукты. Эта тенденция, согласно прогнозу, будет особенно характерна для состоятельных клиентов. Об этом пишет «РБК».

Ранее я писал пост о том, что программу долгосрочных сбережений (ПДС) хотят расширить на детей. А также о том, что налоговый вычет по долгосрочным сбережениям на семью с детьми увеличится до 1 млн рублей. И вот теперь, как сообщает «РБК», президент подписал закон, вводящий налоговые льготы для долгосрочных инвестиционных программ. (ИИС-3, НПО, ПДС). Документ, одобренный Госдумой, вступает в силу после официальной публикации. Его цель — повысить привлекательность долгосрочных накоплений для...

ДОМ.РФ – один из крупнейших финансовых институтов развития сферы жилищного строительства и инфраструктуры, объединяющий банковские и небанковские сегменты бизнеса в компанию с устойчивыми среднегодовыми темпами роста активов и прибыли.

Многие из нас мечтают о финансовой свободе, путешествиях, собственном доме или бизнесе. Но часто мы откладываем важные решения на потом, надеясь, что завтра обязательно станет лучше. А ведь лучшее время для начала инвестиций — это сейчас!

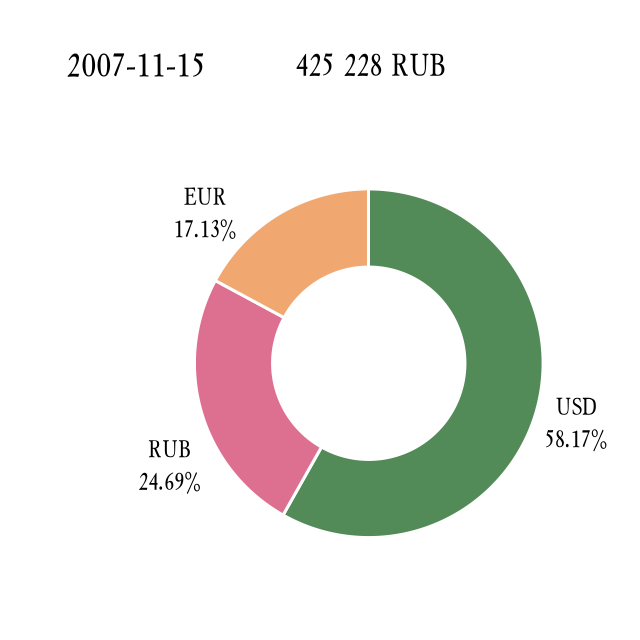

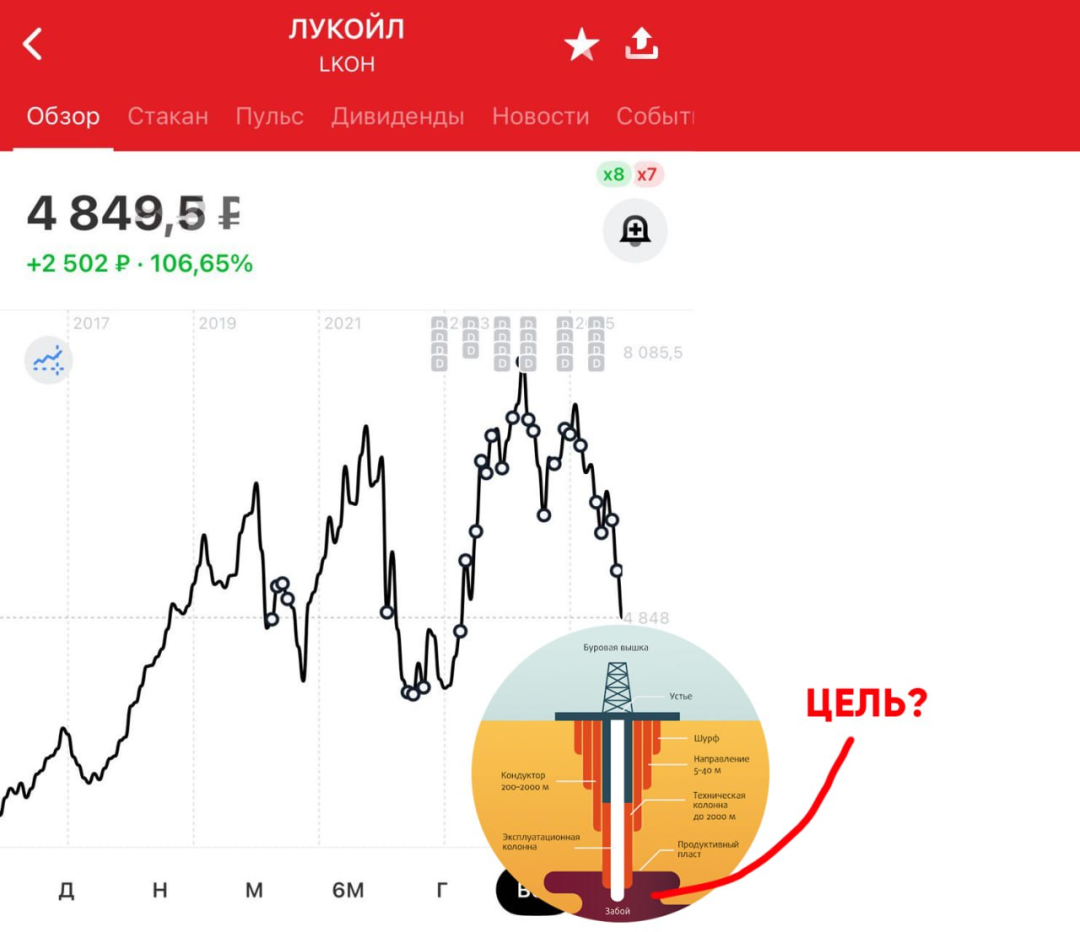

Продолжаем исторический рассказ о портфеле.

Как я училась инвестировать или как вернуть хотя бы свое😅🤣😂

На этот раз в своих акциях.

Всем привет. Каждый может поставить запятую в заголовке моего поста там где захочет. В нынешнее время каждый выбирает копить или вкладывать как выгоднее ему использовать свои финансы. Инфляция может сожрать комиссию и процент банка или вклады кредиты что выгоднее как считать?

Добрый день.

По заявлением Эльвиры Набиуллиной, частным российским инвесторам удалось разморозить порядка 50% активов, которые были заморожены с 2022 года. Интересно, что при этом она отметила, что не будет перечислять все предпринятые ЦБ и правительством меры. Но все же разными способами удалось разморозить примерно половину.

В период высоких ставок риски дефолтов по облигациям увеличиваются. Стоимость заимствований для эмитентов растет, а замедление экономики и снижение рентабельности усложняют обслуживание долга. Так, ВВП в III квартале вырос лишь на 1% в годовом выражении — минимум за последние 10 кварталов. Бюджетный импульс ослабевает, корпоративные прибыли снижаются, и это отражается на рынке. В результате количество дефолтов на рынке облигаций с начала года составило 26 против 11 за весь 2024 год

Друзья, как думаете-насколько безопасно вкладываться в фонды денежного рынка? Сейчас согласен, все работает четко. А в каких ситуациях может все заморозиться?

Облигации — один из самых понятных инструментов инвестирования. Важно учитывать текущую экономическую ситуацию, уровень инфляции и другие факторы, которые могут повлиять на доходность облигаций. Совсем недавно заинтересовался облигациями, перечитал очень много информации, а заинтересовало меня это, в связи с экономическим положением нашего государства, т.е ключевая ставка сейчас активно снижается июнь 2025 года 21%, ноябрь 2025 года 16.5%. Прогноз ЦБ на 2027 год, ключевая ставка будет...

Всем доброго времени суток! Хотелось бы узнать, что думают люди с опытом в инвестициях о профильных курсах и различных программах подготовки. Была бы очень благодарна.

Со слов пользователя, он получил звонок от менеджера, который в ходе консультации рекомендовал обратить внимание на определенный финансовый инструмент, подчеркнув его перспективность. Клиент последовал совету, и стратегия оказалась прибыльной. Регулярно совершая операции купли-продажи, соответствующие правилам торговли, полученную прибыль инвестор выводил на свой банковский счет, где, в свою очередь, средства продолжали работать, размещаясь на депозите.