Новороссийский морской торговый порт (NMTP)

Итоги 1 п/г 2021 г.: признаки восстановления грузооборота

НМТП раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2021 г.

Выручка компании в долларовом выражении выросла на 1,7% до $362,6 млн. Общий грузооборот в отчетном периоде сократился на 6,9%, составив 58,4 млн тонн, главным образом, из-за снижения перевалки наливных грузов, в том числе сырой нефти ввиду макроэкономических ограничений, сложившихся из-за пандемии и договоренностей в рамках сделки ОПЕК+. При этом по ряду прочих грузов (сахар, удобрения, контейнерные грузы) был зафиксирован рост грузооборота. Средний расчетный тариф в долларах увеличился на 9,0%.

Операционные расходы компании увеличились на 5,7% до $158,2 млн во многом вследствие динамики топливных расходов (+76,5%, $24,2 млн). В итоге операционная прибыль снизилась на 1,9%, составив $204,4 млн.

Чистые финансовые расходы компании в отчетном периоде составили всего $2,3 млн, многократно снизившись по сравнению с прошлогодним значением. Это связано с отражением в отчетности положительных курсовых разниц по валютным кредитам в размере $8,3 млн против отрицательных разниц $89,1 млн годом ранее.

Процентные расходы сократились наполовину до $20,1 млн на фоне снижения долговой нагрузки компании, включающей обязательства по финансовой аренде с $1,0 млрд до $786,5 млн, а также более низкой стоимости обслуживания долга.

В итоге чистая прибыль НМТП увеличилась вдвое, составив $169,3 млн.

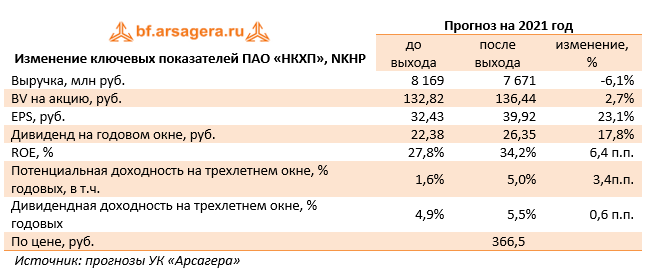

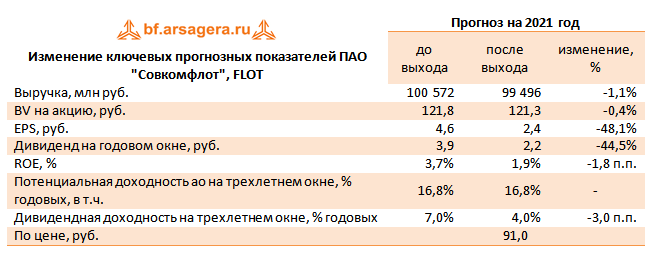

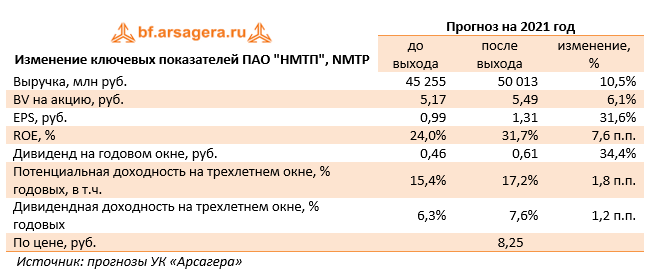

По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании на текущий год на фоне восстановления грузооборота по ряду позиций (сахар, минеральные удобрения). В результате потенциальная доходность акций компании незначительно возросла.

На данный момент акции компании обращаются с P/BV 2021 около 1,5 и не входят в число наших приоритетов.

___________________________________________

Телеграм канал: https://t.me/arsageranews

Лекции об инвестициях: https://www.youtube.com/playlist?list=...bXjOjN7LNG

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Итоги 1 п/г 2021 г.: признаки восстановления грузооборота

НМТП раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2021 г.

Выручка компании в долларовом выражении выросла на 1,7% до $362,6 млн. Общий грузооборот в отчетном периоде сократился на 6,9%, составив 58,4 млн тонн, главным образом, из-за снижения перевалки наливных грузов, в том числе сырой нефти ввиду макроэкономических ограничений, сложившихся из-за пандемии и договоренностей в рамках сделки ОПЕК+. При этом по ряду прочих грузов (сахар, удобрения, контейнерные грузы) был зафиксирован рост грузооборота. Средний расчетный тариф в долларах увеличился на 9,0%.

Операционные расходы компании увеличились на 5,7% до $158,2 млн во многом вследствие динамики топливных расходов (+76,5%, $24,2 млн). В итоге операционная прибыль снизилась на 1,9%, составив $204,4 млн.

Чистые финансовые расходы компании в отчетном периоде составили всего $2,3 млн, многократно снизившись по сравнению с прошлогодним значением. Это связано с отражением в отчетности положительных курсовых разниц по валютным кредитам в размере $8,3 млн против отрицательных разниц $89,1 млн годом ранее.

Процентные расходы сократились наполовину до $20,1 млн на фоне снижения долговой нагрузки компании, включающей обязательства по финансовой аренде с $1,0 млрд до $786,5 млн, а также более низкой стоимости обслуживания долга.

В итоге чистая прибыль НМТП увеличилась вдвое, составив $169,3 млн.

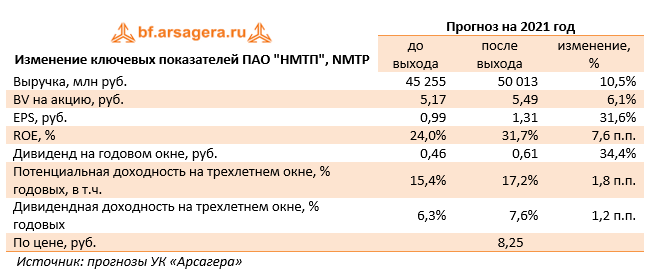

По итогам вышедшей отчетности мы повысили прогноз финансовых показателей компании на текущий год на фоне восстановления грузооборота по ряду позиций (сахар, минеральные удобрения). В результате потенциальная доходность акций компании незначительно возросла.

На данный момент акции компании обращаются с P/BV 2021 около 1,5 и не входят в число наших приоритетов.

___________________________________________

Телеграм канал: https://t.me/arsageranews

Лекции об инвестициях: https://www.youtube.com/playlist?list=...bXjOjN7LNG

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя